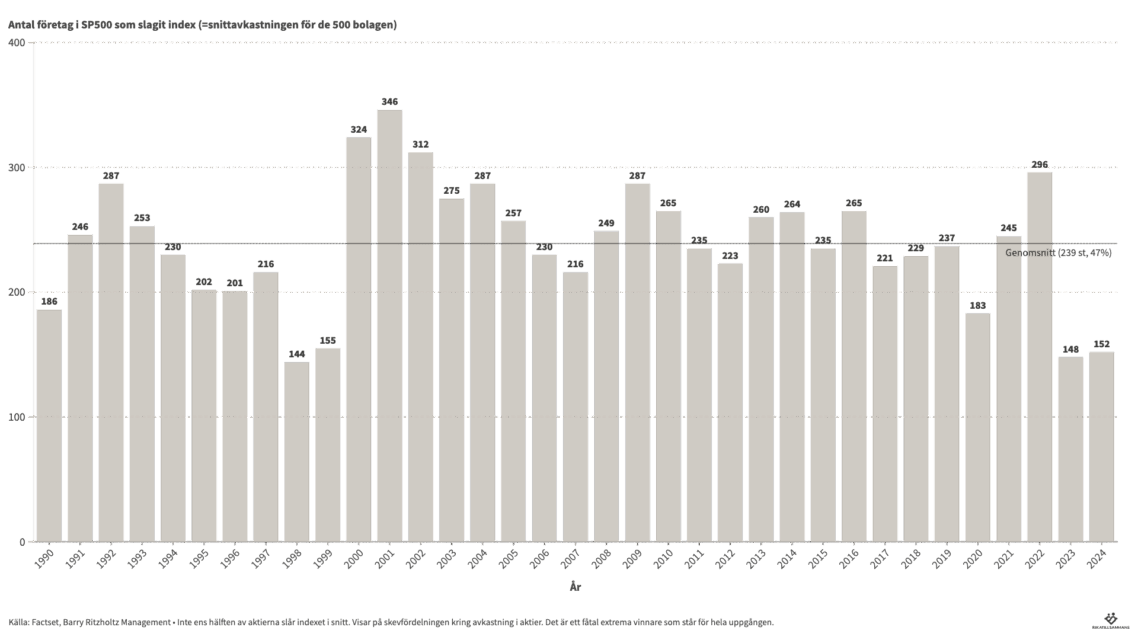

Strategier som slår index

tenderar sluta fungera

När fler upptäcker en strategi slutar den fungera (Marrow, 2024)

Denna studie visar att strategier som slår marknaden / index inte tenderar att sluta fungera. Genom att analysera nästan 100 års data fann forskarna att momentum och reverseringseffekter existerade före akademisk upptäckt men försvagades kraftigt efter publicering. När fler investerare utnyttjar anomalierna driver den ökade efterfrågan upp priserna vilket minskar den framtida avkastningen.

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är denna studie viktig

- Av Benjamin Marrow och Stefan Nagel

- Så gjordes studien

- Det överraskande huvudfyndet

- Dramatisk försvagning efter publicering

- Förklaringen: Ökad efterfrågan driver upp priser

- Teknologins roll i accelererad förändring

- Implikationer för aktiv förvaltning

- Flexibel modell utan förprogrammering

- Praktiska lärdomar för investerare

- Begränsningar att känna till

- Framtidsutsikter för marknadsanomalier

- Sammanfattning av studien

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-11) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning av studien

Forskare vid University of Chicago genomförde en omfattande analys av nästan 100 års marknadsdata med fokus på realtidsperspektiv. Till skillnad från traditionella studier som analyserar hela dataset i efterhand, uppdaterade forskarna kontinuerligt sin analys och antog att marknadsanomalier förändrades över tid.

Studien identifierade kända handelsstrategier som kort- och långsiktiga reverseringar och momentum. Intressant nog visade modellen att dessa anomalier var synliga i realtid långt innan de blev kända genom publicerade studier.

De Bondt och Thalers reverseringseffekt från 1985 syntes redan i början av 70-talet. Jegadeesh och Titmans momentum-effekt från 1993 kunde identifieras redan på 60-talet.

Men här kommer kruxet:

När fler investerare började utnyttja dessa strategier försvagades de snabbt. Den ökade efterfrågan drev upp priserna och minskade den potentiella avkastningen. Efter 2008 hade momentum-effekten i princip försvunnit helt.

Teknologiutvecklingen accelererade bara denna process och förkortade livslängden för nya anomalier ytterligare. Lärdomen? Strategier baserade på historiska mönster fungerade inte permanent – de har alla ett bäst före-datum.

För den nördige: