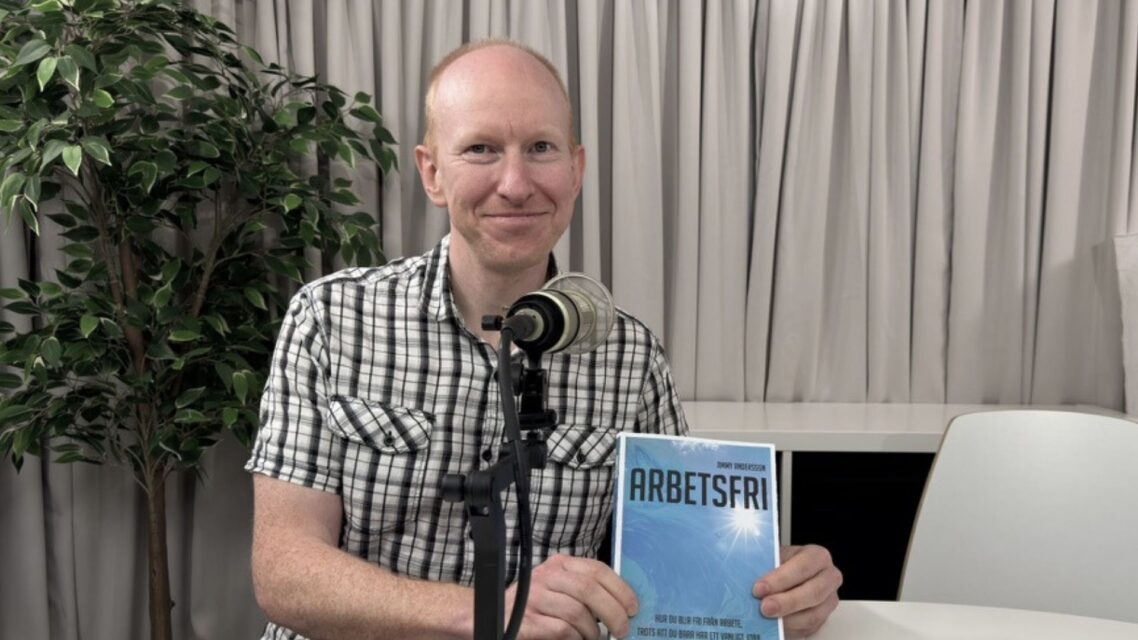

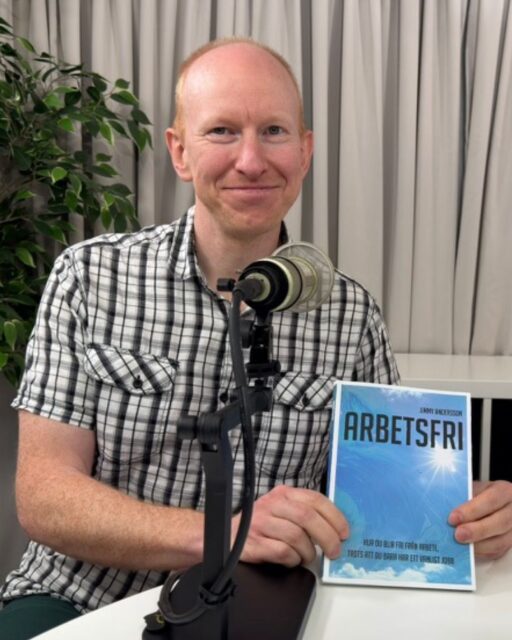

Riksbanken: bättre investera än amortera

16 års data visar investeringar slår amortering (Riksbanken, 2014)

Den här rapporten från Riksbanken 2014 förändrade min syn på amortering. I den skriver nämligen de rakt ut att: ”Resultaten visar att det för i stort sett alla hushåll sannolikt är optimalt att belåna sin bostad maximalt (upp till bolånetaket) för att sedan investera den resterande delen av förmögenheten i aktiefonder eller i långa räntefonder.” Då kändes det som. 🤯

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är denna studie viktig

- Så gjordes studien

- Huvudfyndet som överraskar

- Varför det lönade sig att inte amortera

- Den kritiska räntekänsligheten

- Risken för inlåsningseffekter

- Pensionssparandets roll

- Internationell jämförelse

- Viktiga begränsningar

- Slutsats och framtidsutsikter

- Sammanfattning

- Hur har det gått sedan dess?

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-09) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning

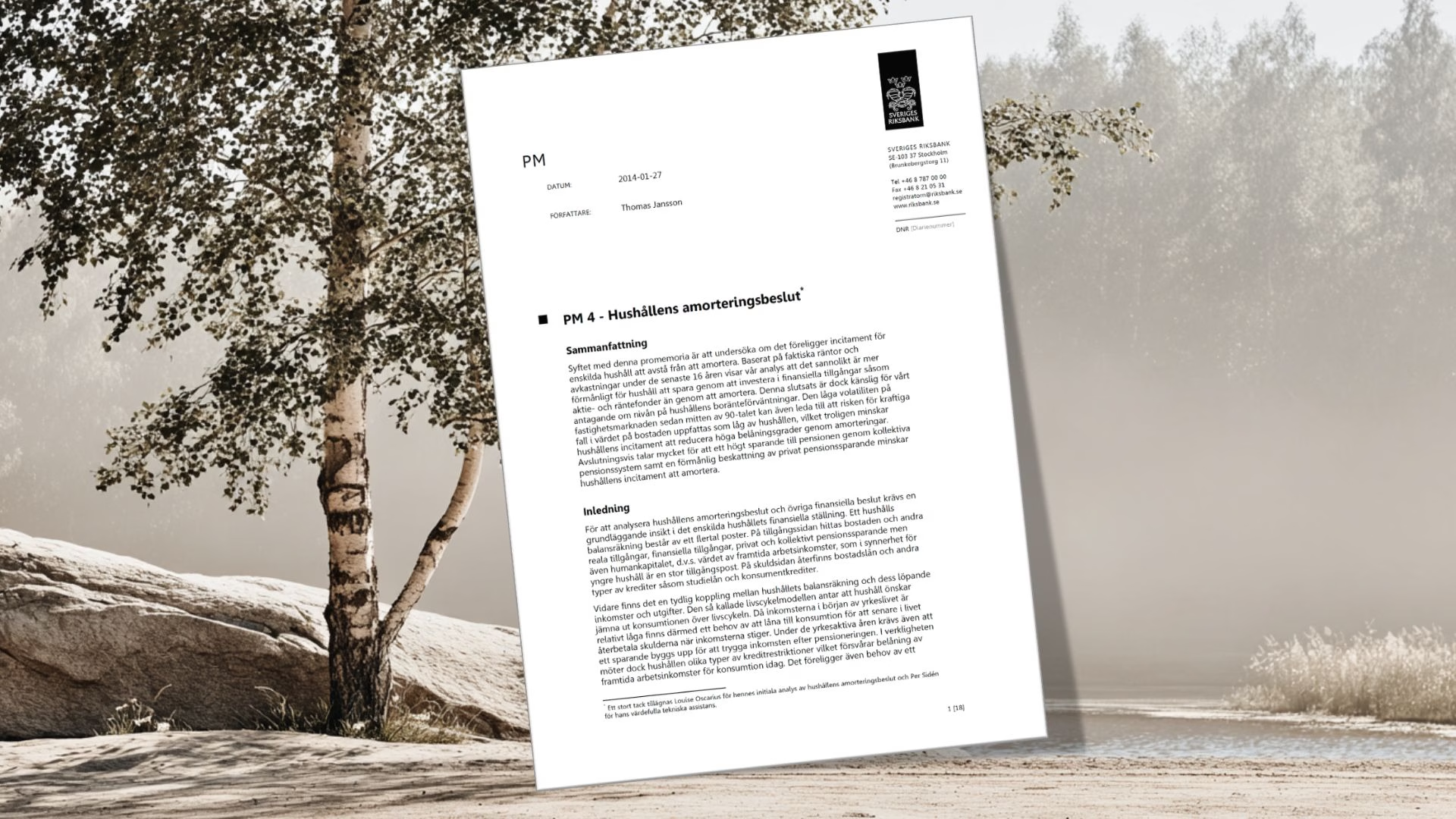

Riksbanken undersökte 2014 om svenska hushåll har ekonomiska incitament att avstå från amorteringar. Promemorian analyserar tre huvudsakliga skäl för amortering:

- generellt sparandebehov,

- pensionssparande och

- risken för kraftiga bostadsprisfall.

Studien använder en portföljvalsmodell baserad på faktiska avkastningar mellan 1997-2012. Under denna period gav aktiefonder en genomsnittlig årlig avkastning på 8,2 procent medan den rörliga bostadsräntan låg på 4,1 procent.

Analysen visar att det för nästan alla hushåll var optimalt att belåna bostaden maximalt (upp till bolånetaket på 85 procent) och investera i finansiella tillgångar.

Resultaten förklaras av de låga och stabila bostadsräntorna samt höga avkastningar på finansiella tillgångar under perioden. Volatiliteten på fastighetsmarknaden var också mycket låg. En känslighetsanalys visar dock att redan en procentenhets höjning av den förväntade reala bostadsräntan markant minskar incitamenten att belåna bostaden.

Riksbankens slutsats är att hushållens incitament att avstå från amortering troligen är starka givet historiska data, men att detta kan förändras snabbt om räntor eller volatilitet ökar från de historiskt låga nivåerna.

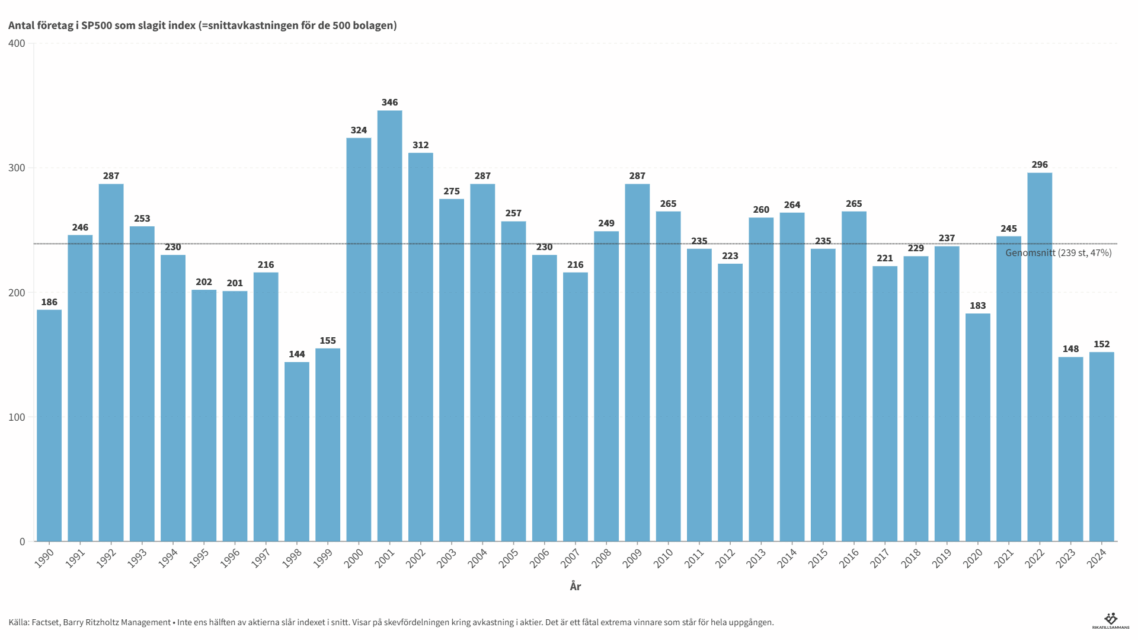

Hur har det gått sedan dess?

Jag har inte gjort någon uppföljning på hur det har gått sedan dess, men nedanstående graf visar bolåneräntorna (2-års och 3-månaders) i förhållande till indexfonder.

Vid tillfälle får vi räkna på det igen.