Myten om indexfonders marknadspåverkan

Passiva investerare handlar inte - kan inte sätta priser (Lamont, 2024)

Owen Lamont utmanar påståendet att indexfonder skadar marknadens effektivitet. Han argumenterar att eftersom passiva investerare inte handlar särskilt mycket, påverkar de inte heller priserna i någon större utsträckning. Mängden kapital i en indexfond är helt irrelevant, det är handeln som spelar roll och en indexfond handlar väldigt lite i jämförelse med en aktivt förvaltade fon. Det som dessutom som spelar roll är kvaliteten på de kvarvarande aktiva investerarna, inte andelen passiva.

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är denna studie viktig

- Krigsanalogin som förklarar allt

- Kärnan i argumentet

- Teaterpubliken som bara tittar

- Matematiken bakom påståendet

- Det magiska talet som inte finns

- USA 1970 vs 2024 - samma aktiva kapital

- Vem blir passiv spelar roll

- Läxexemplet som förklarar

- Paradoxen för aktiva förvaltare

- Akademisk forskning ger blandade svar

- Är det dåligt att förlita sig på andra?

- Sammanfattning av artikeln

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 3 månader sedan (2025-07-31) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning av artikeln

Owen Lamont från Acadian Asset Management presenterar en provocerande analys av debatten kring passiv investering. Han utmanar den vanliga kritiken att indexfonder skadar marknadens prissättning genom att påpeka en fundamental logisk brist: passiva investerare handlar inte, och utan handel kan de inte påverka priser.

Lamont använder flera analogier för att illustrera sin poäng. Han jämför passiva investerare med USA:s neutralitet under andra världskriget – man kan inte skylla Frankrikes fall på USA bara för att de var neutrala. På samma sätt kan man inte skylla Magnificent Sevens uppgång på indexfonder som köper proportionellt enligt marknadsvikt.

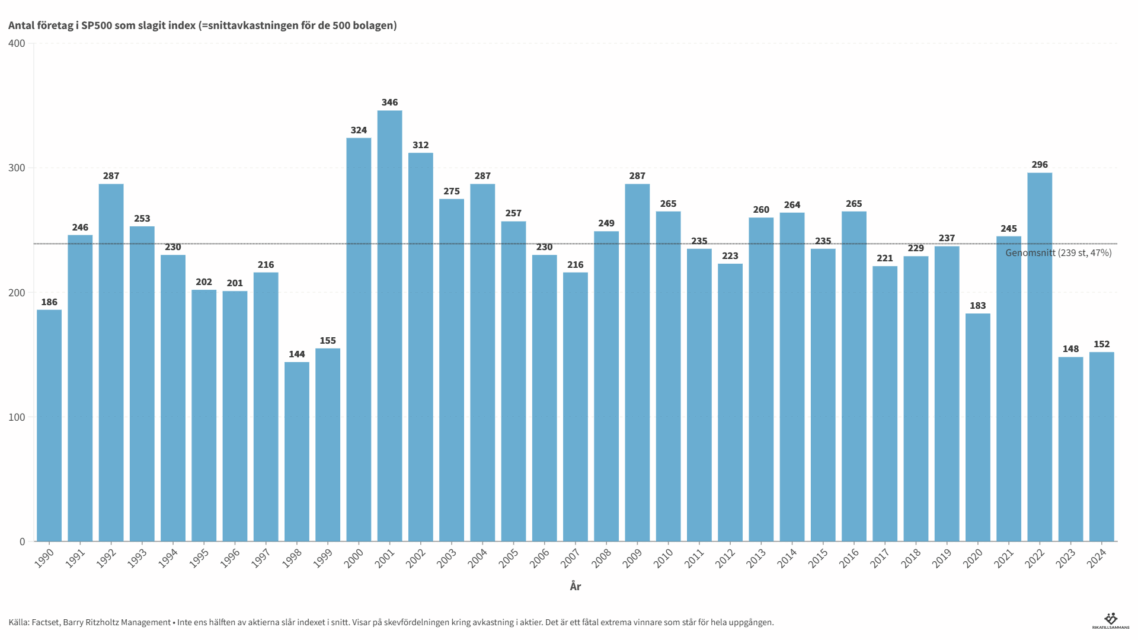

Analysen visar att det som verkligen spelar roll är kvaliteten och kvantiteten av aktiva investerare. En marknad kan fungera effektivt med 99% passiva investerare så länge de återstående 1% är välinfomerade och har tillräckligt kapital. Lamont jämför USA 1970 (0% passivt, 100 miljarder dollar aktivt) med ett hypotetiskt USA 2024 (99.7% passivt men fortfarande 100 miljarder dollar aktivt) för att visa att mängden aktivt kapital är det avgörande.

Akademisk forskning ger blandade resultat om passiv investerings påverkan, men en gemensam insikt är att när andelen passiva ökar borde de kvarvarande aktiva investerarna prestera bättre på grund av mindre konkurrens – något som inte skett de senaste åren.