Matematiskt bevis: Aktiv förvaltning måste förlora i längden

En geomsnittlig aktivt förvaltad krona måste vara sämre efter kostnader (Sharpe, 1991)

William Sharpe visade med endast grundläggande matematik att den genomsnittliga aktivt förvaltade kronan alltid kommer underprestera index efter kostnader. Före kostnader får aktiva och passiva förvaltare samma avkastning, men eftersom aktiv förvaltning har högre kostnader måste resultatet bli sämre. Detta är inte teori utan ren matematik. Som en kul anekdot är detta den artikel som de flesta i den aktiva delen av finansbranschen helst undviker.

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är denna studie viktig

- Det matematiska beviset

- Kostnadernas avgörande roll

- Varför vissa studier visar annat

- Survivorship bias förklarad

- Småbolagsfällan

- Kan någon slå index?

- Rätt sätt att mäta

- Längre sammanfattning av artikeln

- Försök till tårtmetafor

- Vanliga frågor

- Konkreta saker du kan göra nu

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 3 månader sedan (2025-07-31) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Längre sammanfattning av artikeln

William F. Sharpe, nobelpristagare i ekonomi, presenterar i denna klassiska artikel från 1991 ett matematiskt bevis som fortfarande utmanar förvaltningsbranschen. Med enkel aritmetik visar han att den genomsnittliga aktivt förvaltade kronan måste ge samma avkastning som index före kostnader, eftersom marknaden består av alla investerare tillsammans.

Det kritiska är vad som händer efter kostnader. Aktiva förvaltare måste betala för analys, högre handelsfrekvens och administration. Dessa kostnader gör att den genomsnittliga aktiva förvaltaren matematiskt måste underprestera index. Sharpe betonar att detta inte är en ekonomisk teori utan följer av grundläggande matematik – addition, subtraktion, multiplikation och division.

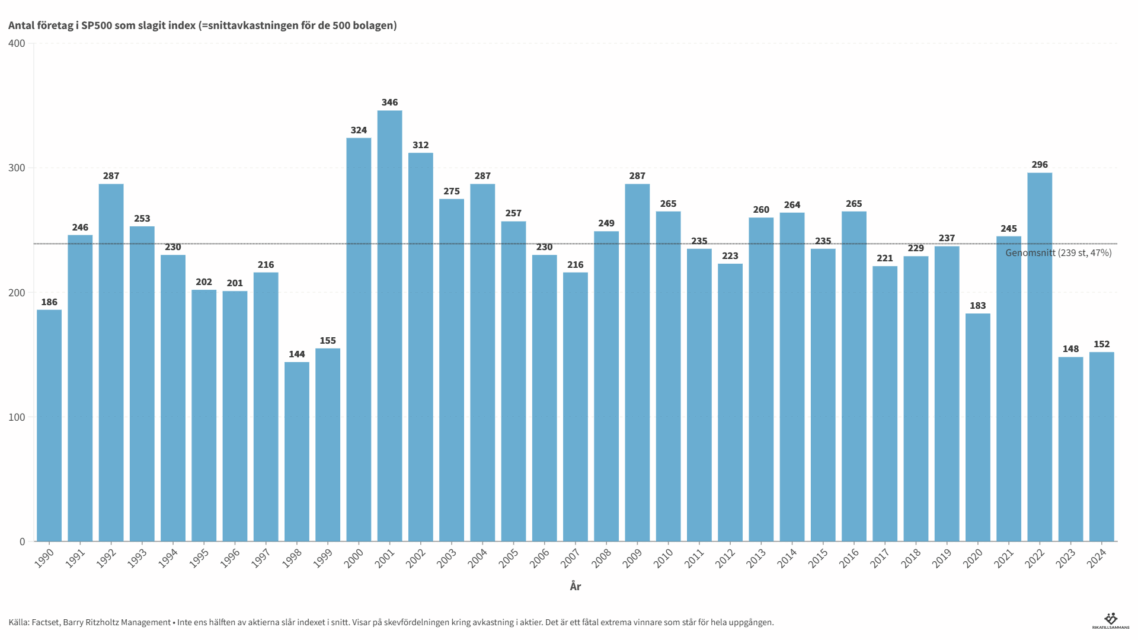

Artikeln bemöter vanliga invändningar mot indexering och förklarar varför vissa studier felaktigt visar att aktiva förvaltare slår index. Problemet ligger ofta i mätmetoder som inte viktar förvaltare efter förvaltat kapital eller exkluderar misslyckade fonder. För investerare är budskapet tydligt: indexfonder bör vara standard, och den som väljer aktiv förvaltning måste ha starka skäl att tro att just deras förvaltare tillhör minoriteten som slår index efter kostnader.

Försök till tårtmetafor

Grundidén: Det finns en tårta som växer varje år. Du kan få den på två sätt:

- Sätt 1 – Enkel (Index), ”Ge mig bara min bit av hela tårtan.”. Kostar nästan inget. Du får exakt vad tårtan ger.

- Sätt 2 – Expert, ”Jag ska välja de bästa bitarna åt dig!”. Kostar 2% av din tårta varje år. Experten lovar bättre resultat

Problemet: Det finns bara EN tårta att dela. Om en expert tar extra mycket choklad måste en annan expert få mindre. Tillsammans får alla experter exakt samma som hela tårtan ger.

Slutresultatet:

- Experterna: Tårtans tillväxt MINUS 2% i avgifter

- Index: Tårtans tillväxt MINUS nästan inget

Exempel: Om tårtan växer 8% per år:

- Du med expert: 6% tillväxt (8% – 2%)

- Du med index: 8% tillväxt

Poängen: Du betalar för att få sämre resultat. Det är ren matematik – experterna kan inte skapa mer tårta. Det finns bara en tårta att omfördela den och experterna/bankerna ta betalt för det. Vissa experter kan vara duktiga och ha tur, men genomsnittsexperten ger dig mindre än om du bara tagit din enkla bit från början.