Bara 2% av topp-50% fonderna

är i övre halvan fem år senare...

Sammanfattning av SPIVA US Persistance Scorecard 2024

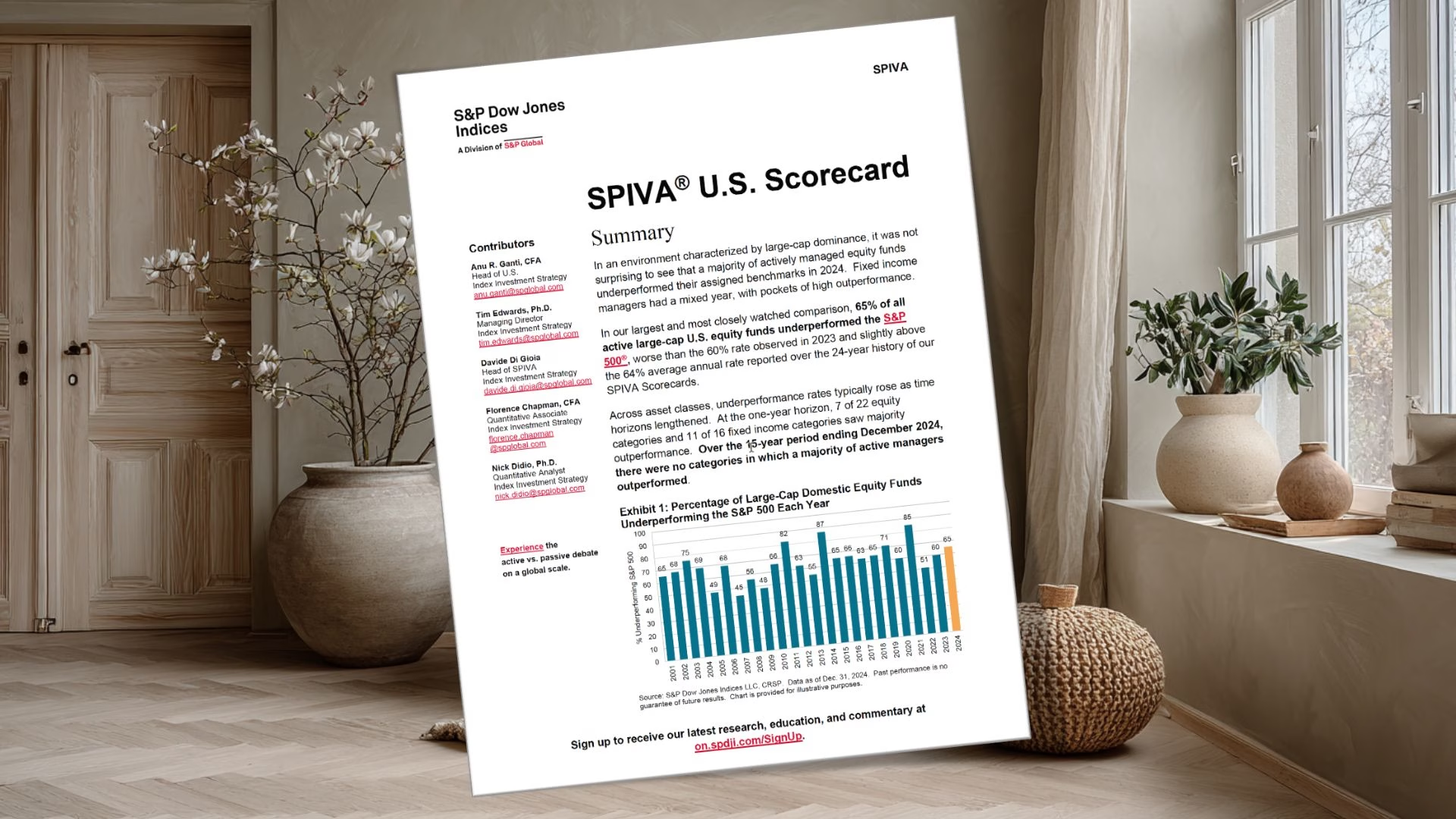

De flesta aktivt förvaltade fonder lyckas inte prestera bättre än motsvarande passiv indexfond – och de som gör det, lyckas sällan upprepa det. SPIVA Persistence Scorecard visar att nästan ingen fond ligger kvar i toppen flera år i rad, inte ens på en nivå som slumpen borde ge.

Bara 2 % av large-cap-fonderna låg kvar i övre halvan i fem år – och 0 % låg kvar i topp-25%. Historisk avkastning framstår därmed som ett svagt argument för fondval. Tur verkar vara vanligare än skicklighet.

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Att en fond är en vinnar-fond ett år säger väldigt lite om framtiden

- Skicklighet är sällsynt – tur vanligare än vi tror

- Indexfonder är ett tryggt förstahandsval

- Metodologi och trovärdighet

- Huvudresultat 2024

- Långsiktiga trender

- Implikationer för sparare

- Vad ger spiva svar på?

- Bara 2% av topp-50% fonderna är i övre halvan fem år senare...

- De flesta aktiva fonder är sämre än index de flesta år

- Källa och referens

- Vanliga frågor

- Konkreta saker du kan göra nu

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 3 månader sedan (2025-07-31) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vad ger spiva svar på?

SPIVA ger i grunden svar till frågan:

- Ska jag investera mina pengar i en passiv indexfond? Eller,

- Ska jag lita på banken och aktiva fondförvaltare som ska hjälpa mig välja ut vinnarna och undvika förlorarna?

Vi vill gärna tro att om vi bara är tillräckligt duktiga, lägger tillräckligt med tid eller hittar någon som kan göra det åt oss, så borde det andra alternativet vara bättre. Så är det ju i alla områden i livet. Ju mer tid vi lägger, ju mer vi anstränger oss desto bättre resultat får vi. Men i sparande är det tyvärr precis tvärtom.

Det finns många studier som vi har lagt upp här på RikaTillsammans som visar att:

- De flesta aktiva förvaltare är sämre än en indexfond den mesta av tiden.

- Sannolikheten för underprestationen ökar dessutom med tiden.

- Det gäller de flesta geografier, de flesta typer av fonder och de flesta tidsperioder

Den här senaste rapporten från SPIVA (per 30 december 2024) understryker samma sak. Den till och med visar att:

- Bara 2 % av alla amerikanska Large Cap-fonder (=storbolag) som var i den övre halvan 2020 var kvar i topp-50% fem år senare.

Det är faktiskt ganska dåligt. Särskilt eftersom det rent statistiskt borde vara 6.25% (=50%*50%*50%*50%*50%) eller 1/16. Det vill säga att de amerikanska professionella förvaltarna var till och med sämre än slumpen. 🙈

Bara 2% av topp-50% fonderna är i övre halvan fem år senare…

Ytterligare några slutsatser från rapporten:

- Ingen (!) av de aktivt förvaltade large cap-fonderna som låg i toppkvartilen 2022 lyckades hålla sig kvar där två år senare. Även slumpen borde ge ca 6 % kvar – men här var det alltså 0 %.

- Endast 9 % av de fonder som låg över medianen 2022 lyckades ligga kvar över medianen två år i rad. Om det vore slumpmässigt hade siffran varit närmare 25 %.

- Småbolagsfonder presterade ännu sämre: Bara 6 % av toppkvartilen från 2022 låg kvar i toppen två år senare. Året innan var motsvarande siffra 10 %.

- Genomsnittet för alla aktiefonder som slog sitt index 2022 – och som lyckades göra det igen två år i rad – var endast 8,3 %. Det var dessutom en nedgång från 12,8 % året före.

- Räntefonder (obligationer) klarade sig bättre än aktiefonder: 17 % av Investment Grade Intermediate och 12 % av High Yield-fonder låg kvar i toppkvartilen två år i rad.

- De fonder som presterade sämst under en femårsperiod (fjärde kvartilen) hade också störst risk att dö. 25 % av dessa blev antingen sammanslagna eller nedlagda – jämfört med bara 7 % av toppfonderna.

- Formuleringen “historisk avkastning är ingen garanti för framtida resultat” finns i det finstilta hos nästan alla fonder. (s. 3)

- 25 % av de sämst presterande fonderna under 2014–2019 försvann helt inom de kommande fem åren. (s. 2)

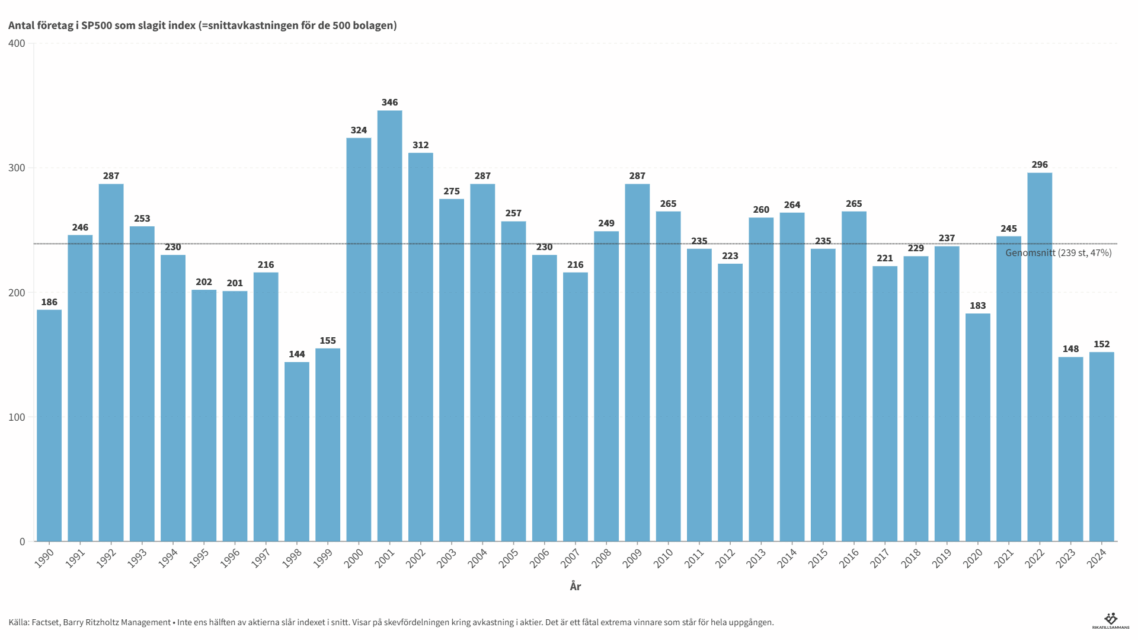

De flesta aktiva fonder är sämre än index de flesta år

Nedanstående graf visar hur stor andel aktivt förvaltade fonder (SP500 Large Cap) var sämre en billig, bred, passiv och jämförbar indexfond.

I snitt underpresterar 2/3 aktiva fonder mot en indexfond ett enskilt år (64%). Över en längre sparhorisont blir det än värre. På en 10 års period underpresterar ca 9 av 10 fonder.