6 av 10 aktier är

sämre köp än riskfria räntor

Endast 3 av 100 aktier stod för hela värdetillväxten 1990-2020 (Bessembinder, 2023)

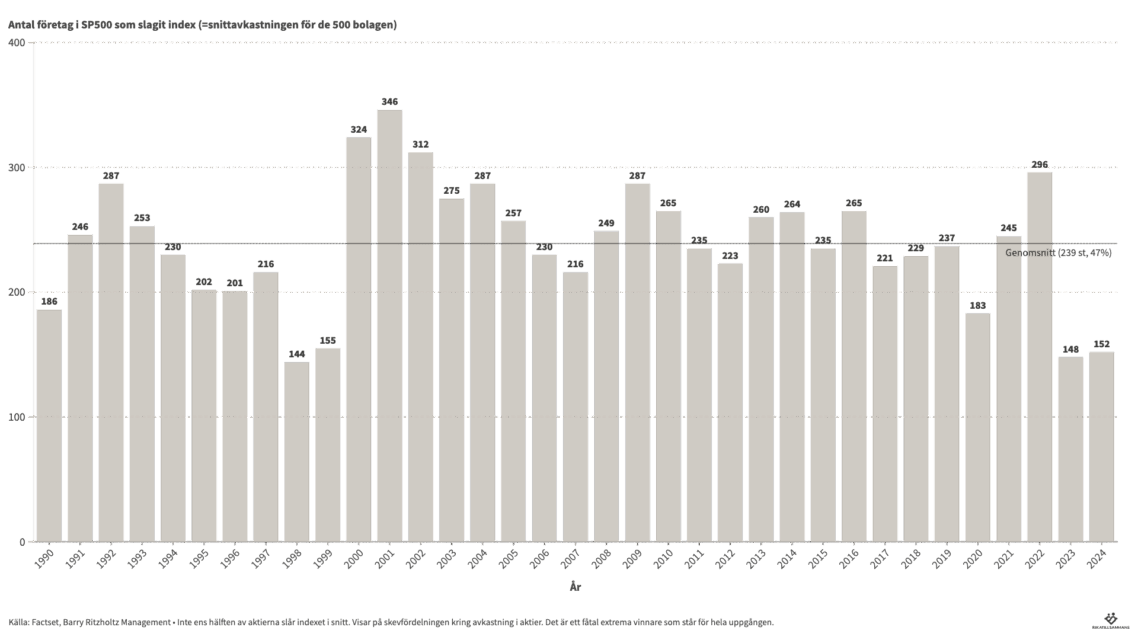

Den mest omfattande studien någonsin av individuella aktiers avkastning visar att över hälften av världens 64.000 aktier presterar sämre än amerikanska statsobligationer som anses vara ”riskfria”. Paradoxalt nog har endast 2,4% av alla företag skapat HELA världens nettotillväxt på 75 700 miljarder dollar mellan 1990-2020.

Detta förklarar varför diversifiering är så avgörande för långsiktiga sparare. För genom att äga en bred indexfond ökar sannolikheten för att du äger dessa 3 av 100 aktier som står för tillväxten och som kompenserar för de 6 av 10 aktier som är sämre. Detta är förklaringen till att man säger att aktiemarknadens avkastning är snedfördelad – medianavkastningen för en aktie är sämre än en riskfri ränta, men ett fåtal extrema vinnare drar upp hela snittet.

Denna studie är en uppföljning på Bessembinders studie från 2018 för bara den amerikanska marknaden sedan 1926 som drog samma slutsatser – som t.ex. att den vanligaste livstidsavkastningen för en aktie är -100%.

Innehållsförteckning

- Sammanfattning, guldkorn och citat (10 st)

- Därför är denna studie viktig

- Så gjordes studien

- Det chockerande huvudresultatet

- Extremkoncentration av framgång

- De fem största vinnarna

- Varför detta händer: Positiv skevhet

- Globala skillnader

- Vad detta betyder för svenska sparare

- Praktiska implikationer

- Begränsningar att känna till

- Sammanfattning

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 3 månader sedan (2025-07-31) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning

Forskare vid Arizona State University och Hong Kong Polytechnic University har genomfört den mest omfattande studien någonsin av långsiktig aktieutveckling genom att analysera över 64,000 individuella aktier från 43 marknader mellan 1990-2020. Resultaten bekräftade Bessembinders studie för den amerikanska marknaden 1926-2016 och ändrade mångas uppfattning om aktiermarknaden.

Studien visar att 55,2% av amerikanska aktier och 57,4% av icke-amerikanska aktier presterade sämre än amerikanska statsobligationer över matchade tidsperioder. Detta betyder att majoriteten av alla aktier faktiskt är dåliga investeringar för den som köper enskilda aktier utan diversifiering.

Paradoxalt nog skapade aktiemarknaden som helhet enorma värden – totalt 75 700 miljarder dollar i nettotillväxt. Förklaringen ligger i en extrem koncentration av framgång: endast fem företag (Apple, Microsoft, Amazon, Alphabet och Tencent) stod för 10,3% av all global värdetillväxt. De bästa 2,4% av alla företag – endast 1,526 företag av 63,785 – skapade hela den globala nettotillväxten.

Dessa resultat beror på vad forskarna kallar ’positiv skevhet’ i avkastningsfördelningen. Även om genomsnittsavkastningen är positiv, är medianresultatet negativt eftersom få extremt framgångsrika aktier drar upp genomsnittet. Detta matematiska fenomen förstärks över tid genom sammansättningseffekter.

För svenska sparare är slutsatsen tydlig: diversifiering genom indexfonder eller breda portföljer är avgörande för att fånga upp de få extremprestationer som driver marknadsavkastningen. Att välja enskilda aktier utan exceptionell analysförmåga innebär statistiskt sett en hög risk för underprestation.