10 års historik säger ingenting om skicklighet

Studie från Morningstar visar att vi lurar oss själva när vi säger "har slagit index i X år" (Kaplan, 2019)

Omfattande studie krossar myten om 10-årsutvärdering av fonder. Även framgångsrika förvaltare underprestar i genomsnitt 9-11 år visar analys av 5 500 globala fonder. Forskarna menar att 10 års överprestation som ”avgörande bevis” för skicklighet är fundamentalt felaktigt.

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är denna studie viktig

- Så gjordes studien

- Det överraskande huvudfyndet

- Konsekvenser för fondsparare

- Det omvända gäller också

- Global bekräftelse av mönstret

- Statistisk validering genom simulering

- Viktiga begränsningar att känna till

- Branschimplikationer

- Sammanfattning

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 3 månader sedan (2025-07-31) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning

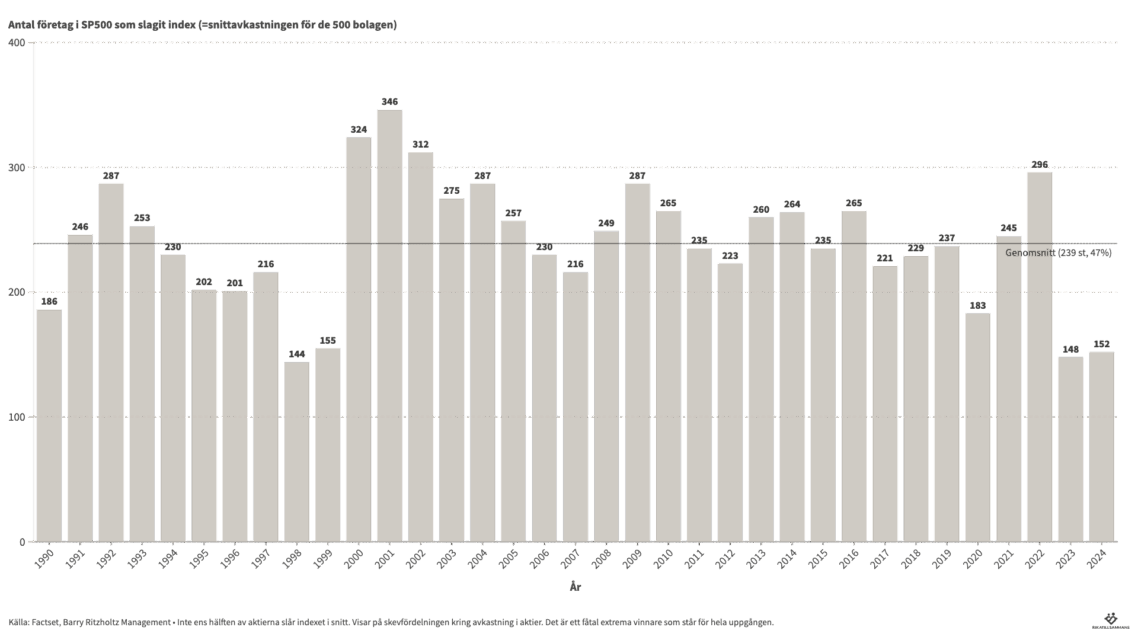

Forskare från Morningstar analyserade 5 500 globala aktiefonder mellan 2003-2017 för att undersöka hur långa perioder av underprestation en framgångsrik förvaltare kunde genomgå. Studien introducerade två nya mått: LUP (längsta underprestation) och LOP (längsta överprestation), som mätte de längsta sammanhängande perioderna av under- respektive överprestation inom en given tidsperiod.

Resultaten var slående: fonder som slutligen överträffade sitt jämförelseindex över 15 år hade i genomsnitt en komplett LUP på 106 månader (nästan 9 år) och en inkomplett LUP på 133 månader (drygt 11 år). Detta innebar att investerare som hoppades hålla överpresterande fonder behövde uthärda extremt långa perioder av underprestation.

Studien visade också det omvända: fonder som underpresterade över 15 år hade ofta långa perioder av överprestation – i genomsnitt 11-12 år. Detta var ett globalt fenomen som observerades i alla studerade regioner. Särskilt anmärkningsvärt var att en fond kunde överprestera i hela 10 år för att sedan underprestera över en 15-årsperiod, vilket visade att även decennielånga utvärderingsperioder kunde vara missvisande.

Forskarna drog slutsatsen att konventionella metoder för att bedöma förvaltarskicklighet genom relativa prestationsmått var otillräckliga. Branschpraxis där 10 års överprestation ansågs som ”nästan säkert bevis” på förvaltarskicklighet ifrågasattes fundamentalt, och forskarna menade att branschens standarder behövde omvärderas radikalt. Som forskarna påpekade: ”Ofta är dessa till synes meningsfulla fynd inget mer än slumpmässigt brus.”

För att citera den direkt:

A 10-year period of underperformance is considered an almost certain reason to terminate that manager. Conversely, 10 years of outperformance is regarded as conclusive evidence that the investment manager possesses skill. As this article demonstrates, that is not so. Often, these seemingly meaningful findings are nothing more than random noise.

Index Fund Advisors tar analysen ännu längre och menar att för att vara 97,5% säker på att en förvaltare har genuin skicklighet krävs en t-statistik på 2, vilket skulle kräva hela 127 års track record. Mark Hebner föreslår att investerare bör basera beslut på minst 30, helst 50 års data – inte bara 10 år. Detta understryker att vad branschen kallar ”långsiktigt” är långt ifrån tillräckligt för att särskilja skicklighet från tur.