Så här bör du investera 2022 enligt forskningen och forumet

Här får du vår, forskningens och RikaTillsammans-forumets syn på hur man kan och bör investera 2022 (eller vilket år som helst). I årets uppdatering har vi förenklat och förtydligat – så att både du som är helt ny eller proffs – får glädje av förslagen. Som en bonus får du även ett par viktiga stickspår om t.ex. principen ”tillräckligt bra”.

Så här bör du investera 2022 enligt forskningen och forumet Avsnitt 238 . Publicerat 3 år sedan.

Avsnitt 238. Senast uppdaterad 2 månader sedan (2025-08-23) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:05:20 - Sammanfattning av dagens avsnitt

- 00:09:16 - Inga förändringar i portföljerna för 2022

- 00:13:51 - Ta ut en del av din avkastning och fira

- 00:18:58 - Om modellportföljerna

- 00:20:48 - Tillräckligt bra

- 00:25:45 - Fördela din energi rätt och maximera livsglädjen

- 00:28:52 - Det bästa man kan spara i är en fondrobot

- 00:36:14 - Att investera i index är att alltid vara en förlorare

- 00:40:45 - Processen är viktigare än utfallet

- 00:44:16 - Länsförsäkringar Global Indexnära är tillräckligt bra

- 00:47:41 - Tillväxtmarknader

- 00:50:53 - Hållbarhet som en viktig faktor

- 00:54:13 - Vad innebär tillräckligt bra?

- 00:58:40 - Tidshorisonten är en viktig faktor i ditt sparande

- 01:03:48 - Sparhorisonten kan ändras

- 01:06:52 - Rätt risk för din ekonomi

- 01:13:42 - 100% bankkonto för sparande på kort sikt

- 01:16:49 - Ha räntedelen i en egen portfölj

- 01:25:24 - De tolv principerna

Du kan lyssna på detta avsnitt (238) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 65 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

Först och främst måste vi säga ett stort tack till communityn på RikaTillsammans-forumet som har samskapat dagens förslag. Det är hundratals kommentarer och många trådar som lett fram till detta förslag. Det är inget som jag hade kunnat göra på egen hand. Tack. På riktigt.

1) Forskningen säger förenklat: ”Investera i hela höstacken istället för att leta nålar. Köp alla bolag, i alla länder, i alla storlekar, i alla branscher så billigt som möjligt. Spara långsiktigt och regelbundet. Rör inte pengarna om inte dina förutsättningar eller mål har förändrats.” Den bästa ”översättningen” till en konkret strategi blir då: ”Spara långsiktigt och regelbundet i billiga globala indexfonder.”

En sammanfattning lyder som:

2) Det i sin tur översätter jag till: ”Ta hjälp av en fondrobot som LYSA eller OPTI. De hjälper dig att sätta ihop en kombination av billiga indexfonder, spara långsiktigt, billigt och regelbundet.” LYSA är bred, billig, hållbar och störst, men finns ej som app. OPTI liknar LYSA men finns som app men är i gengäld lite dyrare. Vi föredrar LYSA men rekommenderar även OPTI varmt, särskilt för den yngre mobile-first-generationen.

3) En variation – ej nödvändigtvis bättre – för den som vill göra själv / inte kan eller vill använda fondrobot är en kombination av fonden ”Länsförsäkringar Global Indexnära” och ett bankkonto med insättningsgaranti. Vi använder själva Lunar Bank med 1 % ränta i dagsläget. Denna lösning är inte perfekt, men tillräckligt bra för de allra flesta. Variationer på fondval finns i forumet.

4) För den som vill göra en lite bättre variant än i 3) så har vi en basportfölj på 100 % aktier. Den löser vissa problem som uppstår när man bara väljer en fond. LF-fonden äger t.ex. inte alla bolag på tillväxtmarknaderna eller globala småbolag. Nedan finns konkret förslag med fonder. Variationer finns på forumet. Med denna basportfölj kan du investera på vilken risknivå och sparhorisont som helst genom att balansera risken i aktierna med bankkontot.

5) Vi avråder inte, men rekommenderar inte heller våra modellportföljer (Nybörjar-, Globala barnportföljen m.fl.). De är variationer på basportföljen och introducerar, för de flesta, en onödig komplexitet. Framförallt är det inte givet att den ökade komplexiteten (t.ex. guld) ger en högre avkastning. Alternativen 1-4 ovan är fullt tillräckliga.

6) I avsnittet pratar vi även om en del stickspår såsom ledartröjor i Tour de France, vikten av att välja sparhorisont (kort, vet-inte och lån) och hur beslutet av fördelning mellan aktier och räntor egentligen är långt viktigare än vilken fond / portfölj man väljer.

Lycka till med ditt sparande,

Jan och Caroline

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Principen som förändrar allt

- De tre bästa sätten enligt forskningen

- Sparhorisont slår fondval

- Det mentala tricket vid nedgångar

- Varför indexfonder alltid "förlorar"

- Räntor 2022 - enklare än du tror

- Kontrovers: Modellportföljerna

- Från nybörjare till expert

- Den verkliga hemligheten

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-23) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 64 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Missa inte något – få våra uppdateringar

till din inkorg!

Få tillgång till våra senaste bästa tips, verktyg, avsnitt, videor, grafer och studier – direkt i din mejl!

- Notis till din mejl när vi släpper något nytt

- Kostnadsfritt, du kan sluta när du vill

- Någon gång i veckan

Om inte formuläret ovan visas, klicka här!

Senaste nytt på RikaTillsammans

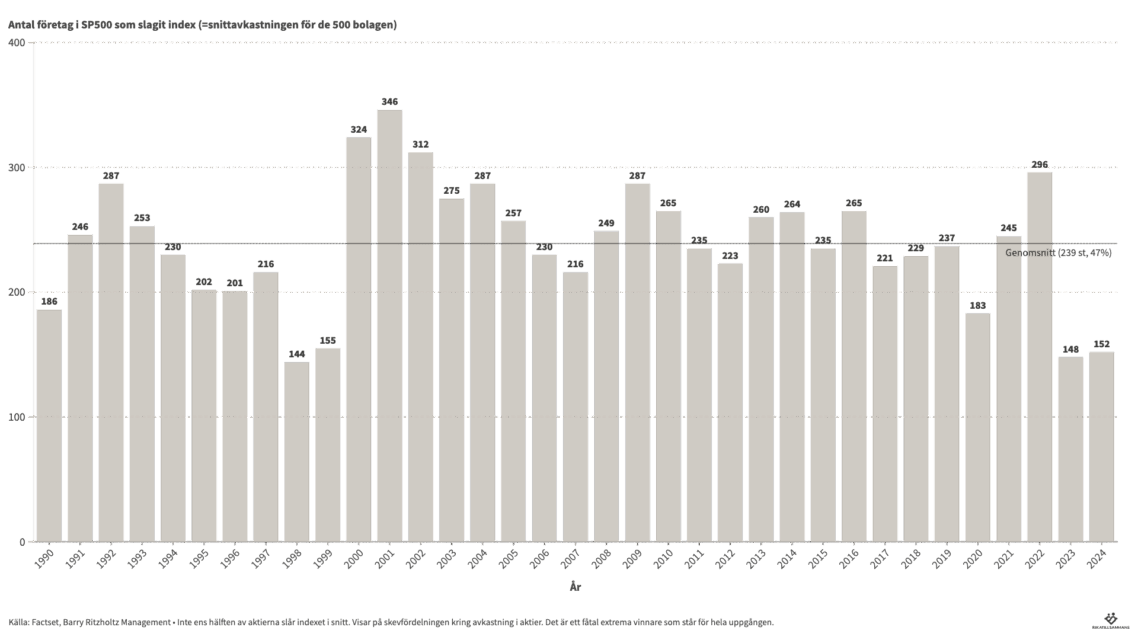

Färre än hälften av alla aktier slår index

Av amerikanska börsens 500 st största aktier, hur många var bättre än snittet?.

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

Valutarisk i indexfonder är till stor del en illusion!

Den verkliga risken ligger i din lön, dina kostnader och ditt bolån.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

EDIT: Nedan var egentligen input / kommentarer till Jan inför avsnittet men som av olika anledningar hamnade i avsnittstrpfen. Så en del är klart redundant efter att precis ha lyssnat

Som vanligt för du fram både nya tankar och förstärkning av sådant som lite fallit i glömska hos en del (verkar det som). Gillar att du återigen sätter mer fokus på tillgångsallokeringen aktier/räntor än bank/fondspecifika allokeringen. Jättebra! Även tanken att förenkla sparhorisont är verkligen kanon! Lång, vet inte riktigt, kort

Precis så lever man ju livet!

Utan någon specifik ordning:

Angående “Vet ej” portföljen"

Den här portföjen 50/50 (50/40/10) gillar jag verkligen. Man vet ju inte så då får det bli 50/50.

En tanke är dock om uttag tvingas fram snabbt, och det sammanfaller med en korrektion eller i värsta fall en krasch, så kanske denna helst ska vara på bankkonto/Avanza ISK, inte fondrobot . Och jag menar specifikt Avanza (se nedan).

I min erfarenhet är en samkorrelation mellan krascher och att man tvingas ta ut pengar från sparande tidigare än man tänkt. Krascher hänger ju ihop med lågkonjunkturer dvs. ökad risk för arbetslöshet, permitteringar, lägre beläggning för egna företagare.

Har man 50% av kapitalet på räntekonto så kan man ju ta upp till hälften utan att sälja aktier vid “fel tillfälle” i en korrektion/krasch. Det brukar ju vara en bra taktik, att i en krasch öka aktieandelen. Att man har 50% på räntekonto kan kanske dessutom få folk att “våga” ha en så “hög” aktieandel på dessa pengarna som man inte riktigt vet när de behövs (vilket kanske är aldrig).

Visst, kanske ökad risk för beteendemässiga misstag om man inte ser till att ha en sådan portfölj på Avanza där man kan just har räntekonto med ränta och ISK på samma ställe (lite unikt) vilket gör det mycket lättare att se de två 50% delarna tillsammans dvs. minskad freaka-ut-risk.

Nackdelen med en fondrobot i en korrektion/krasch situation är såklart att man säljer av både räntor och aktier om man tvingas till ett uttag tidigt. Det är en av de största anledningarna till att jag inte startat med fondrobot.

Räntor

Jag håller helt med att de är devlishly svåra men man kan ju tyvärr ändå inte fly från utmaningen. De allra flesta tvingas hantera problemet på grund av tjänstepensionerna . Jag tycker du missade det i denna tråden, men kanske måste vara med i avsnittet? Man kan alltså inte komma undan helt med att sätta räntorna på sparkonto tyvärr.

Tjänstepensionerna är ju en stor del av mångas totala kapital, speciellt för 55+are som är närmare pension, och även i yngre ålder för de som tänkt använda TP för att finansiera FIRE från 55 år. Dvs. för alla de som inte kan köra 100% aktiefond. Tyvärr tvingas man då ha räntefonder, som vid dessa situationer (55+ / FIRE) ändå bör ha en relativt hög andel räntefonder (20-60% eller så).

Därför tycker jag att du bör ha med en “basränteportfölj” som man kan använda att designa räntedelen när man tvingas till att använda räntefonder. Man kanske kan tänka sig en relativt grovhuggen ränteportfölj (så den går att skala vettigt ner mot 20-60% räntedel). Och kanske rätt fokuserad på att vara “säker” (= korta räntor pga kort tidshorisont) och i Sverige. Sparkontot hade ju varit 100% Sverige.

Lite tankar

Svenska korta räntor - oftast mixade med statspapper, företagspapper och bostadslånepapper.

Tex 60-70% fördelning av de 100% eller tex. SEB Likviditet (säkraste jag hittat), AMF Räntefond kort, SPP Korträntefond, SEB Korträntefond, etc. Beroende på var man har sin TP så letar man helt enkelt upp den bästa möjliga svenska korträntefond / kapitalmarknadsfond där man har TPn = den med lägst avgift och lägst risknivå .

Om man vill/kan snuttifiera (vid högre ränteandel) så det kanske man kan man ta tex. 10% in i en FRN fond om man har tillgång till sådana. Dessa är företagspapper “floating rate note” dvs räntan sätts om oftast var 3e månad. Alltså risk med företagspapper men ingen (i princip) ränterisk. Går räntan upp så sätts dessa om “snabbt”.

High yield undviker jag själv gärna eftersom denna delen ska vara så säker som möjligt.

Svenska långa räntor - obligationer i huvudsak bostadslån, kommuner, investment grade företag.

Tex. 30-40% av 100% för att ha chansen at få lite avkastning (korta räntefonder ger ju inte mycket).

Tex AMF Räntefond Lång, SPP Obligationsfond.

Om man vill/kan snuttifiera (vid högre ränteandel) så kanske man kan ta 10% av dessa in i en realräntefond. Tex Öhman Realräntefond eller någon av de andra realräntefonderna från Handelsbanken, Swedbank, Skanda, SEB etc.

Om man vill ta in globala räntor så är väl AMF Räntefond Mix det vettigaste alternativet. Man skulle kunna lägga in 10% sådan om man vill.

Guld

Jag tycker det är jättebra att du håller kvar vid det, som ett alternativ. Alltså att de som inte vill ha guld, eller inte fixar att köpa ETCer, de får själv får “flytta” det till globalfonden typ. Jag tänker också på alla oss som månadsspar och de med mindre belopp där det inte alltid är praktiskt att köpa ETC varje månad. Jag tänker några olika fall.

För att möjliggöra månadssparandet / månadsköp av en ETC så kan The Royal Mint Physical Gold ETC vara ett bättre alternativ eftersom priset per andel är lägre än XETRA Gold (16 EUR mot 50 EUR) dvs. med Royal Mint så räcker det med ett månadssparande på ca 1600 kr för att 10% ska bli de 160 kr / 16 EUR som krävs för en andel Royal Mint. Kan underlätta att pricka de 10% även vid högre månadssparande.

Men hur gör man om man inte kan köpa ETC fysiska backat guld? Detta gäller tex så gott som alla Tjänstepensioner, IPSer och även i fall där man är utskriven från Sverige (som jag upptäckt).

Här tänker jag att om man verkligen vill ha guld så tvingas man till guldaktiefonder (många TP och IPSer har dessa tillgängliga) men de har mycket högre volatilitet och är oftast sjukt dyra. Dessutom kan det vara minimibelopp på 1000 kr per köp på tex Avanza (oftast dock inga sådana begränsningar för TP).

Här är jag verkligen rådvill och kanske en diskussion för senare under året tex med @AuAgEric .

Ska man sänka guldandelen från 10% fysikt guld till tex 5% guldaktiefonder pga volatiliteten?

Ska man acceptera avgifter på 2-2.5% bara för att få guldexponering? Påverkar ju inte totala portföljkostnaden så mycket pga tex 5% allokering men ändå. Kostar det mer än det smakar?

Kanske @AuAgEric kan starta en guldfond (motsvarande deras ESGO ETF) med rimligare avgift och 100 kr/köp för att öppna för sådant månadssparande med guldfond för TP/IPS

RT portföljen

Som jag sa för ett år sedan accepterade jag motvilligt att fortsätta med denna trots långräntorna. Och det är både emotionellt och intellektuellt svårt att acceptera dem för mig. Men den levererar ju.

Det är lite som att det är både emotionellt och intellektuellt svårt att hantera hur universum verkligen fungerar men jag kan ju acceptera att solen går upp i väster och ner i öster varje dag ändå Så är min filosofi med RT portföljen. Bara att acceptera.

Så är min filosofi med RT portföljen. Bara att acceptera.

Kanske det är lite farligt när du säger att du inte riktigt kan argumentera för den. Det är nog många som inte väljer att sätta upp en sådan av just det skälet. Det kanske är synd för den är ju en bra “vet inte” portfölj och dessutom med större guldallokering som kan hjälpa upp guldandelen på ens totala portfölj.

Man kan ju inte äga guld i alla sina tillgångar (bostäder, allmänpension, andra pensioner mm). Så vill man landa på 5-10% guld på totala kapitalet så kanske det krävs en RT portfölj med 25% guld för att få till det på totalen. Så är det för oss. Så jag skulle föreslå att försöka hitta argument för den - kanske direkt från Harry Browns skrifter eller någon annan tung förespråkare som har vettiga argument men än mitt “den funkar”!

EDIT : Eller kanske du gör en “re-review” på hans bok Fail-Safe investing som du la upp 2015? Där verkar vara många andra bra tankar i den boken, inkl. att vi inte kan förutsäga marknaden. Många grejer som stämmer med RT filosofin, så kanske även hans portfölj stämmer fortfarande. Sen är det ju såklart om hans tankar om 4 ekonomiska faser och vilka tillgångar som man ska hålla fortfarande stämmer eller inte. Kanske för att komma till ett avslut kring RT portföljen - kvar eller skrotas? Typ

EDIT: Här är en väldigt intressant artikel om obligations konvexitet med grafer som gör det lite lättare att förstå. High Profits at Low Rates: The Benefits of Bond Convexity – Portfolio Charts

Du får beställa en sån här nu Jan och sätta upp på lämpligt ställe https://store.behaviorgap.com/collections/mindfulness/products/always-looking-for-perfection

Jag gillar verkligen “tillräckligt bra”! Då blir det verkligen enkelt att spara. Och bra resultat.

Nu har väl avsnitt 99 hela tiden varit inne på den enkelheten, men när man tittar på alla avsnitt och läser mycket på forumet så får man griller i huvudet och börjar fundera på hur man ska optimera sparandet. Fast det behövs inte! Det är tillräckligt bra!

Det känns som man stannade och skrapade av all snö som hade klibbat fast under skidorna. Nu går det bra igen.

LF Global indexnära 100% tillräckligt bra billigast.

Spp aktiefond Global 100% utmärkt efter forskningen lite dyrare. Kommer följa breda global index utväckling till 100% långsiktigt.

Allt annat är avvika i från Global index inkl fondrobotar. Bättre eller sämre får framtiden avgöra.

Jag har uppdaterat artikeln med “Ombalanseringsmall 2022” nu även med basportföljen.

Instruktion för användning:

Så här ser den ut idag. Notera även att du MÅSTE ladda ner eller kopiera den. Jag kommer INTE godkänna några förfrågningar om att ändra den. Tillit är bra, men kontroll är bättre.