Om bolån (bl.a. bundet eller rörligt),räntan och bankers marginaler

med Dag Wardeus (Hypoteket)

Har det historiskt lönat sig att binda räntan? Vilket misstag gör folk när de binder räntan? Vad är det genomsnittliga bolånet / värdet på huset hos nya låntagare? Hur ska man tänka när man jämför bolåneräntan mellan banker? Vilka tips finns det när man ska förhandla med banken? Det och mycket annat pratar vi om i dagens avsnitt med Dag Wardaeus, medgrundare till Hypoteket.

Om bolån (bl.a. bundet eller rörligt),räntan och bankers marginaler Avsnitt 290 med Dag Wardeus (Hypoteket). Publicerat 2 år sedan.

Reklam för Hypoteket AB som därmed gör allt annat på RikaTillsammans också möjligt. Läs mer om våra tankar kring samarbeten.

Avsnitt 290. Senast uppdaterad 2 månader sedan (2025-08-20) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:02:11 - Startade Hypoteket för att förhandla tillsammans

- 00:06:43 - Bankerna tjänar bisarra pengar på bruttomarginal

- 00:09:57 - Innovationskraften inom Hypoteket är viktig

- 00:16:51 - Hamsterhjulet snurrar men hamstern är död

- 00:20:13 - Det går att liga minst 0,3 % under storbankerna

- 00:26:08 - Det fina med det kapitalistiska systemet

- 00:30:48 - En skör bostadsmarknad kontra en svag krona

- 00:33:58 - Borde du ha bundit räntan?

- 00:41:08 - Ekonomi handlar om psykologi

- 00:46:17 - Vid nyköp så var den genomsnittliga belåningsgraden 70%

- 00:52:12 - Ränteutgifterna för hushåll ökar från 4% 2021 till 9% i mitten av 2023

- 00:57:07 - Höja belåningsgraden genom att ta ett tilläggslån

- 00:59:58 - 30% av Sveriges befolkning klarar inte en oförutsägbar utgift på 5000 kronor

- 01:03:53 - Vilken åldersgrupp har mest lån?

- 01:09:06 - Förhandlingsfritt bolån

- 01:13:51 - Det högre syftet

- 01:18:49 - Vid vilken ålder är det tufft att ta ett nytt bolån?

Du kan lyssna på detta avsnitt (290) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 50 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

Dag gästade oss i avsnitt #172, lite mer än två år sedan och med tanke den drastiskt förändrade räntan, så bjöd vi tillbaka honom för att tillsammans med oss nörda lite om räntor, bolån och annat kul. Några av våra höjdpunkter från avsnittet var:

- Skattekontot är idag ett alternativ till bankkontot – vi diskuterade det i forumet häromveckan, men skattekontot ger idag en ränta på 2,41 vilket är bättre än många banker. Det fungerar både för privatpersoner och framförallt för företagare som ofta har färre alternativ än privatpersoner. Jag kanske har otur när jag tänker, men jag anser att man kan se skattekontot som ett konto med obegränsad insättningsgaranti eftersom det tryggas av staten.

- Historiskt har det lönat sig att INTE binda räntan – i forumet diskuterade vi även SVT:s fantastiska undersökning ”Borde du bundit räntan?” som konstaterade att historiskt har det inte riktigt lönat sig att binda räntan. Värt att komma ihåg är att det på 1 år har varit ungefär 50/50 om det lönat sig binda eller inte, därefter går sannolikheten för att tjäna på bunden ränta gått ner till i princip 0 på en femårig horisont.

- Om man väl binder, så binder man på för kort period – en sak som jag har funderat på sedan förra året (i denna tråden) är att om man väl konstaterar att binda räntan, då tror jag att många av oss – inklusive jag själv, gör misstaget att binda på en för kort tidsperiod. Om man binder, så borde man binda på mycket längre tidsperiod än man gör.

- Begär ut ett amorteringsunderlag – ett trick jag kom på av misstag för något år sedan när jag själv skulle förhandla om räntan, var att begära ut ett amorteringsunderlag. Ett amorteringsunderlag anger för en mottagande bank hur villkoren är för ditt bolån ser ut. Eftersom de flesta inte vet vad ett amorteringsunderlag är, så är det ofta en tydlig signal för banken att man är på väg bort som kund. Därmed brukar de duktiga bankerna – som inser att det är billigare att behålla en kund än att skaffa en ny – kontakta en och matcha räntan man får på den nya banken. Jag fick Swedbank att gå lååångt under listräntan om jag stannade kvar.

- Gör inte misstaget att jämföra en gammal ränta med dagsaktuell – Dag delade med sig av ett vanligt misstag i dagens läge där räntan förändras snabbt. Det är lätt att man kollar på den räntan som man har idag när man jämför med andra bankers ränta. Problemet idag kan vara att räntan du har sattes för upp till tre månader sedan, vilket kan vara innan en räntehöjning. Därför kan det artificiellt se ut som att din ränta är bättre än vad den egentligen är.

- Grönt bolån – Hypoteket och de flesta andra erbjuder idag gröna bolån. Det vill säga lån som ger dig en något billigare ränta om du använder pengarna till energieffektivisering, t.ex. byta fönster, byta värmepump eller liknande.

Det roliga är att än en gång fick jag ett svar från Dag på vår fråga ”Vilket är det sämsta finansiella rådet du har hört?” på ett tips som jag historiskt har rekommenderat själv. Han var skeptisk till att dela upp lånet i flera olika delar med olika räntebindningsperioder. Problemet är att du hela tiden blir låst till den längsta perioden och då är i händerna på banken.

Även om en bank i teorin kan ta över dellån, så gör de väldigt sällan det. Den enda gången jag har hört att det har gått är i de undantagsfall då lånen var kopplade till separata pantbrev. Jag har inte tänkt på det på det sättet, men det är värt att ha i bakhuvudet.

Avslutningsvis nördar vi lite kring Finansinspektionens bolånerapport från 2022. Tyvärr gäller siffrorna för 2021 (siffrorna för 2022 kommer i mars/april) men den ger ändå lite intressant läsning kring nya låntagares bolån, marknadsvärde på bostad, disponibel inkomst och så vidare.

Vi hoppas att du uppskattar avsnittet!

Jan, Caroline och Dag

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Med Dag Wardeus

- SVT:s banbrytande bolånestudie

- Bankernas dolda marginaler

- Tricket med amorteringsunderlag

- 30% klarar inte 7% ränta

- Kontrovers: Kort bindningstid

- Pensionärer diskrimineras

- Jämför hela bankdealen

- Digital revolution möter tröga system

- Förhandla som proffsen

- Buffert-strategin för rörligt

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-20) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 49 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Hur känns det? Blev du lite klokare eller mer nyfiken?

Vi hoppas det. RikaTillsammans finns tack vare dig – vi ägs inte av någon bank, tar inte emot presstöd, säljer inte rådgivning och vill inte förvalta dina pengar. Det gör oss fria, men också helt beroende av dig och vår community.

Om du gillar det vi gör får du gärna supporta oss – genom att bli månadssupporter, swisha ett valfritt belopp eller bjuda oss på en digital kaffe.

🎁 Som tack får du tillgång till extramaterial, bonusavsnitt, verktyg och inbjudningar. Tillsammans blir vi både klokare och rikare. Läs mer.

Tack för att du hejar på oss!

Jan & Caroline

Tillsammans blir vi både klokare och rikare dag för dag. Tack på förhand!

Jan & Caroline

Senaste nytt på RikaTillsammans

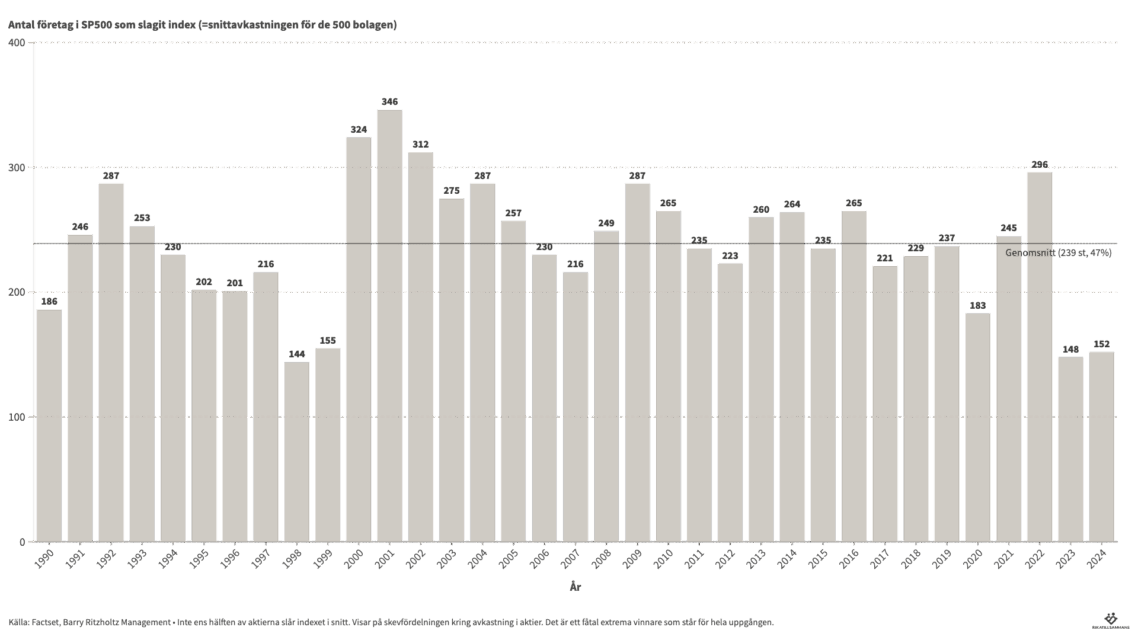

Färre än hälften av alla aktier slår index

Av amerikanska börsens 500 st största aktier, hur många var bättre än snittet?.

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

Valutarisk i indexfonder är till stor del en illusion!

Den verkliga risken ligger i din lön, dina kostnader och ditt bolån.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Intressant snack ni hade. Sista ämnet var mest spännande, då det ramar in vår situation väldigt bra. Vi valde att fördela vårt bolån på fem olika löptider. Nu löper snart två av dessa ut och vi har fått ett automagiskt ränterbjudande på banken som är i paritet med SBAB. Tänker ta en diskussion med banken och se vad de kan göra.

Men min poäng här är att då räntan har gått upp, kommer vi inte behöva betala en mellanskillnad om vi väljer att lösa alla lånen och flytta dem till en annan aktör. Det ger oss, i nuvarande situation där vår bundna ränta är långt under den nuvarande, en helt annan grad av rörelsefrihet gentemot banken.

Det är en viktig parameter att komma ihåg som ni inte lyfte upp.

(Fem år tänkte jag var en bra kompromiss. Nu när jag ser hur räntorna utvecklats sedan dess hade de lånen med fördel bundits på 10 år istället.)

Mycket intressant avsnitt och Dan är väldigt karismatisk och verkar vare en vettig person. Om jag hade ett bolån skulle jag definitivt överväga att flytta det till Hypoteket.

Ett resonemang som jag dock inte förstår är när Jan säger att om man ska binda räntan så ska man göra det över en längre period (5, 7 eller 10 år) men samtidigt tittar ni på graferna från SVT som visar att det inte lönar sig att binda räntan under så lång tid. Hur går tankarna där?

Personligen ser jag bara risker med att binda mer än 3 år, dels på grund av resultatet från SVT-undersökningen men också eftersom man fastnar hos långivaren utan någon egentlig möjlighet att flytta sitt bolån eller betala av i förtid.

En bindning på 3-5 år ger varken en fungerande försäkring enligt historiken (om man verkligen behövde den) eller en förväntat lägre ränta än rörligt. Man står där med skägget i brevlådan när bindningstiden går ut, och 3-5 år går fort. Varken hackat eller malet.

En bindningstid på 10 år ger förvisso ännu lägre sannolikhet att få en lägre kostnad än rörligt över tid. Men då kanske du verkligen behövde den försäkringen i din ekonomi, och då fyller den en funktion ändå. Bara för att det är osannolikt betyder det ju inte att man inte har gått plus med 10 års bindning några gånger historiskt. Särskilt under enstaka år.

Har man varierande inkomster, ställning på arbetsmarknaden etc kanske man alltså borde binda hela bolånet på 10 år, istället för något mellanting.

“Jan: Om man tittar på Finansinspektionens rapport från 2021 så tittar man på den totala lånebördan för nya låntagare som ett genomsnittligt hushåll har, de lånade i genomsnitt 2.8 miljoner och hade ett marknadsvärde på 4 miljoner. De har en disponibel inkomst innan skatt på 51 000 kronor. I min värld så är det ganska lågt.”

Disponibel inkomst, är pengar man har att disponera till sparande och konsumtion (nettoinkomst plus bidrag) dvs EFTER skatt… Förmodligen det viktigaste att lära sig av detta avsnittet…

Ja tyvärr föll en del resonemang i avsnittet pga antagandet (assumptions are the mother of all fuck-ups ) att disponibel inkomst = bruttoinkomst! @janbolmeson I själva verket låg snittlåntagaren alltså närmare 40K än 30K före skatt!

) att disponibel inkomst = bruttoinkomst! @janbolmeson I själva verket låg snittlåntagaren alltså närmare 40K än 30K före skatt!

Första gången jag läste bolånerapporten från FI tyckte jag inkomsten efter skatt lät högre än jag vågade tro. Så jag har ändå förståelse för antagandet…