Löneväxla eller inte?

Allt du behöver veta om löneväxling med Monica

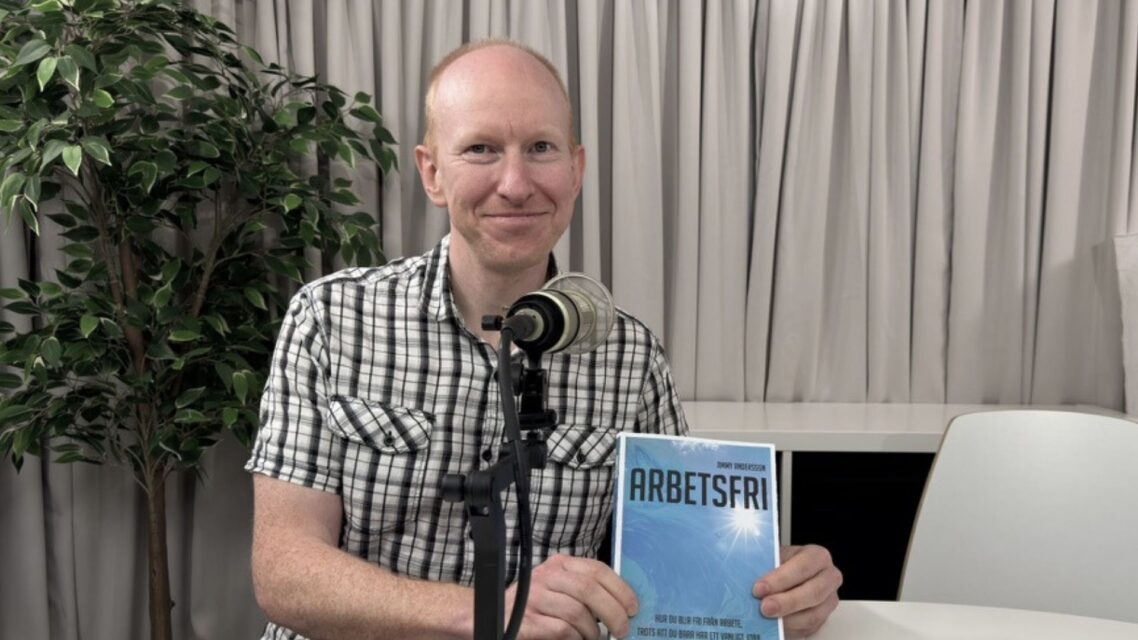

Ska man löneväxla? När ska man göra det? Vad ska man tänka på? Det är frågor som vi går igenom i dagens avsnitt tillsammans med Monica Sjödin från communityn.

Löneväxla eller inte? Avsnitt 368 Allt du behöver veta om löneväxling med Monica. Publicerat 1 år sedan.

Avsnitt 368. Senast uppdaterad 16 dagar sedan (2025-10-16) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:03:02 - Löneväxling - vad är det?

- 00:04:37 - Vad tjänar jag på löneväxling?

- 00:06:02 - Dubbelkolla kompensation med arbetsgivare

- 00:07:43 - När ska du löneväxla?

- 00:09:27 - När ska du inte löneväxla?

- 00:10:20 - FIRE och löneväxling

- 00:14:41 - Avgifter

- 00:15:26 - Undersök vad löneväxlingen kan investeras i

- 00:16:55 - Löneväxling beroende på ålder?

- 00:20:24 - IPT1 och premiekompensation

- 00:22:11 - ITP2 och premiekompensation

- 00:23:00 - Tiotaggarlösning och löneväxling

- 00:23:57 - För- och nackdelar med Collectum för löneväxling

- 00:24:50 - Bind inte upp löneväxling på långa tidsperioder

- 00:25:27 - Se till att du har det skriftligt & kompensation

- 00:25:57 - Lönen före löneväxling ska ligga till grund för löneförhandling

- 00:26:10 - Om löneväxling till annan försäkring än ITPK & ITP1

- 00:26:51 - Premiebefrielse och efterlevnadsskydd

- 00:29:51 - En bra HR-avdelning har koll på det mesta

- 00:30:10 - Max avsättning till löneväxling

- 00:32:51 - Checklista för att löneväxla

- 00:36:21 - 70% gör inte ett aktivt val för premiepensionen

- 00:39:03 - Puff för Monica

Du kan lyssna på detta avsnitt (368) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 61 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

Vi har även försökt göra avsnittet så konkret som möjligt där vi utgår från både erfarenhet men även bra checklistor som Alecta och PTK publicerat på sina hemsidor.

Några saker att tänka på kring löneväxling. Du bör bara löneväxla om du:

- har en lön över 51.300 kr/mån EFTER löneväxlingen (gäller för 2024)

- behöver ett extra pensionssparande / vill ha en högre pension

- har råd att gå ner i lön nu

- är medveten om att pengarna är låsta

- inte har en alltför hög lön (under typ 80.000 kr)

- har koll på avgifterna som uppstår

- har koll på skatten om du fortsätter jobba efter 65 år

- kan avsluta / pausa löneväxlingen när du vill

- kan få överenskommelsen skriftligt

- vet att det är lönen före löneväxling som är grund för lönerevision

Om vi går in på lite mer nördiga detaljer:

- Har du ITP1? Se till att arbetsgivaren betalar in en kompletterande ITP1-premie så att den ordinarie premien är fortsatt lika hög. Skippa löneväxlingen annars.

- Har du ITP2? Se till att din arbetsgivare fortsätter anmäla din lön innan löneväxlingen till Collectum. Skippa löneväxlingen annars.

- Har du en 10-taggarlösning? Se till att arbetsgivarens inbetalning till denna inte blir lägre av löneväxlingen.

- Försök få till löneväxlingen genom Collectum så att du får samma låga avgifter som på din andra pension.

- Försök få arbetsgivaren att betala de extra ca 6% på premien som de sparar genom att den särskilda löneskatten är lägre än arbetsgivaravgiften.

- Om löneväxling sker till annan försäkring än ITPK och ITP1 kolla om premiebefrielse finns med.

Vi hoppas att du gillar avsnittet och om du har några frågor, ställ dem gärna i diskussionen till avsnittet i forumet. Se länk nedan.

Tack för denna veckan!

Jan, Caroline och Monica

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Med Monica Sjödin

- Tre stora fördelar med löneväxling

- Den magiska gränsen: 51 250 kr

- Varningen: Bindningstid och sjukdom

- Checklista för HR-samtalet

- När löneväxling blir en dålig affär

- Monicas FIRE-strategi

- ITP-avtalen och löneväxling

- Maxgränsen få känner till

- Kontrovers: Ålder eller ekonomi?

- Viktiga nyanser att komma ihåg

- Vanliga frågor

- Konkreta saker du kan göra nu

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 16 dagar sedan (2025-10-16) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Konkreta saker du kan göra nu

Kunskap, tips och råd är meningslösa om man inte omsätter dem i praktiken. Här får du ett par konkreta förslag som du kan göra antingen redan nu eller på lite sikt.

Be HR om skriftligt avtal med alla villkor för löneväxlingen

Kontrollera att din lön efter löneväxling är minst 51 250 kr

Säkerställ att arbetsgivaren betalar in mellanskillnaden på 7% mellan avgifterna

Gör en pensionsprognos för att se effekten av löneväxling

Undersök placeringsvalmöjligheter och avgifter för löneväxlingen

Kontrollera att ursprunglig lön rapporteras till pensionsbolaget

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 60 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Hur känns det? Blev du lite klokare eller mer nyfiken?

Vi hoppas det. RikaTillsammans finns tack vare dig – vi ägs inte av någon bank, tar inte emot presstöd, säljer inte rådgivning och vill inte förvalta dina pengar. Det gör oss fria, men också helt beroende av dig och vår community.

Om du gillar det vi gör får du gärna supporta oss – genom att bli månadssupporter, swisha ett valfritt belopp eller bjuda oss på en digital kaffe.

🎁 Som tack får du tillgång till extramaterial, bonusavsnitt, verktyg och inbjudningar. Tillsammans blir vi både klokare och rikare. Läs mer.

Tack för att du hejar på oss!

Jan & Caroline

Tillsammans blir vi både klokare och rikare dag för dag. Tack på förhand!

Jan & Caroline

Senaste nytt på RikaTillsammans

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

från ekonomiskt kaos till skuldfri

Lever numer väl inom mina tillgångar varje månad.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Hann ni med allt detta på 40 minuter? Vilken guldgruva, blir bra lyssning. Tack @Monica för att du delar med dig!

Intressant och bra avsnitt. Jag förstår dock fortfarande inte varför det skulle vara ofördelaktigt att löneväxla vid höga lönenivåer.

Man betalar statlig inkomstskatt idag och lär även göra det vid uttag men man får 1) högre grundavdrag om man tar ut pensionen efter 67, 2) ~6-7% extra avsättning 3) Lägre schablonskatt i 37 år för säg en 30-åring.

Vi kan även anta att man har tillgång till samma fonder som i ett ISK.

Över en 30-årsperiod blir ju detta typ 30% ökat belopp?

Jag tänker säkert fel. Hur är detta inte väldigt fördelaktigt?

Jättebra avsnitt, alltid värt att repetera!

Angående köpa-ikapp regeln så behöver detta inte vara en insättning en gång i livet. Utan du kan välja att dela upp utrymmet över flera år.

Exempel:

Din bankkontakt räknar ut att du har ett utrymme om 1 mkr som du kan köpa ikapp.

Du kan då välja att betala in 250 tkr under fyra år eller 50 tkr under 20 år.

Många verkar tro att det är allt eller inget.

Regeln är också skriven med utgångspunkt i att den ”anställde” har, vilket borde innebära att det inte spelar någon roll om du är ägare eller ej.

Upprepades flera gånger att man kanske inte ska löneväxla som ung. En aspekt är ju att ju tidigare man gör det desto mer kan man dra nytta av ränta på ränta? Dvs 2 års tidig löneväxling kanske motsvarar 6 år sen löneväxling eller tänker jag fel?

Jag sätter drygt 15% av lönen till pensionen. Har inget kollektivavtal utan bestämmer själv vad jag vill sätta av till vad.

Har inte lyssnat på avsnittet men punktlistan ovan har missat det jag tycker är bland det viktigaste nämligen att man riskerar få sämre ersättning ifall man blir arbetslös eller sjukskriven. Bara det i sig gör att jag avfärdar löneväxling för egen del