Framtida förväntad avkastningpå räntor ca 4 %

med Oscar Björklund (Lysa)

Veckans avsnitt är ett samarbete med och reklam för LYSA. I dagens avsnitt intervjuar vi Oscar Björklund som är VD på Lysas fondbolag om räntor. Efter 2022 års ränteuppgång är räntor för första gången i spel för första gången på över 15 år. Fördelen med räntor är att de nu kan ge en god avkastning till en lägre risk än aktier och bör därmed vara en del av en balanserad portfölj.

Framtida förväntad avkastningpå räntor ca 4 % Avsnitt 287 med Oscar Björklund (Lysa). Publicerat 2 år sedan.

Reklam för Lysa AB som därmed gör allt annat på RikaTillsammans också möjligt. Läs mer om våra tankar kring samarbeten.

Riskinfo: Detta avsnitt berör en eller flera olika typer av investeringar. Investeringar innebär alltid en risk. Värdet på dina pengar kommer både att öka och minska. I värsta fall kan du förlora hela ditt insatta kapital. Det finns inga garantier. Och, allt detta är okej. Risk är det vi får betalt för. Vissa investerar baserat på tidigare avkastning, men breda och passiva fonder med låga avgifter tenderar ge bäst framtida resultat. Vi rekommenderar alltid kontakt med en finansiell rådgivare, då detta inte är eller ska uppfattas som finansiell rådgivning. Läs mer i våra villkor.

Avsnitt 287. Senast uppdaterad 2 månader sedan (2025-08-20) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:02:43 - Välkommen Oscar Björklund

- 00:04:15 - Många olika typer av räntor

- 00:06:10 - Hos räntor ger det sämsta företaget högst avkastning

- 00:07:21 - Två typer av risker: ränte/durationsrisk vs kreditrisk

- 00:08:40 - Räntefonder sjunker i värde när räntan ökar

- 00:10:20 - Vilken roll har räntefonder i en portfölj?

- 00:11:45 - Samma avkastning men lägre risk

- 00:15:00 - Räntor är tillbaka i spel

- 00:16:30 - Jättesvårt att förutse räntan

- 00:20:20 - Tänk om din långsiktiga sparhorisont blir kort

- 00:21:30 - Man bör ha exponering mot både ränte- och kreditrisk

- 00:25:30 - Bör jag ha bolån och räntor samtidigt?

- 00:28:40 - Lysas ränteportfölj är jättebra - men varken hackad eller malen

- 00:33:30 - Säkerställda obligationer

- 00:38:00 - Räntemarknaden räknar, aktiemarknaden tycker

- 00:39:06 - Realräntor

- 00:40:50 - Hur ser Lysas ränteportfölj ut?

- 00:42:30 - Valutarisk och valutasäkring

- 00:49:00 - Varför en så stor andel svenska räntor?

- 00:51:00 - Långa räntor

- 00:54:30 - Fortsätter i bonusräntor

Du kan lyssna på detta avsnitt (287) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 18 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

En av mina stora insikter för ett par år sedan var att räntor – som vid första anblick ser ganska enkla ut – är betydlig mer komplexa än aktier. Det är därför jag vid olika tillfällen har framhållit Lysas ränteportfölj som bra. Det har dock ofta misstolkats som att bra är samma sak som bra avkastning och inte bra konstruerad.

Därför hjälper Oscar till med en introduktion kring räntor, där vi bland annat diskuterar:

- De två olika typerna av risk: ränterisk vs kreditrisk

- Vilken roll räntefonder har i en portfölj

- Räntor ger en liknande avkastning till lägre risk

- Olika typer av räntor – säkerställda, reala, företags- och statsräntor

- Räntor i olika valutor och valutasäkring

- Diversifiering av räntor i olika geografier (och övervikt mot Sverige)

- m.m.

Vi hoppas att du finner avsnittet intressant och blir lite klokare kring räntor. För det fina med LYSA är ju att man inte behöver göra någonting, utan allt sköter ju Oskar och hans team. För dig som vill nörda ännu lite mer så finns det tillhörande bonusavsnitt där han svarar på läsarfrågor och olika typer av räntor för olika typer av mer specifika sparmål (då Lysas räntedel är väldigt generell).

Oskar brukar även svara på frågor i forumet, så dyker det upp någon följdfråga, ställ den gärna där så hjälps vi åt i diskussionen. Tack för denna veckan!

Hälsningar,

Jan och Caroline

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Med Oscar Björklund

- 4% förväntad avkastning på räntor

- Brytpunkt för ISK vs depå

- Två typer av risk i obligationer

- Konstruera för olika syften

- Naturlig avkastning som princip

- FRN-fonder - kreditrisk utan ränterisk

- Gröna obligationer på frammarsch

- Svårt hitta duration-information

- Kontrovers: Kreditfonder

- För FIRE och kapitalbevarande

- 20%-regeln begränsar

- Viktigare nyanser att komma ihåg

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-20) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 17 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Hur känns det? Blev du lite klokare eller mer nyfiken?

Vi hoppas det. RikaTillsammans finns tack vare dig – vi ägs inte av någon bank, tar inte emot presstöd, säljer inte rådgivning och vill inte förvalta dina pengar. Det gör oss fria, men också helt beroende av dig och vår community.

Om du gillar det vi gör får du gärna supporta oss – genom att bli månadssupporter, swisha ett valfritt belopp eller bjuda oss på en digital kaffe.

🎁 Som tack får du tillgång till extramaterial, bonusavsnitt, verktyg och inbjudningar. Tillsammans blir vi både klokare och rikare. Läs mer.

Tack för att du hejar på oss!

Jan & Caroline

Tillsammans blir vi både klokare och rikare dag för dag. Tack på förhand!

Jan & Caroline

Senaste nytt på RikaTillsammans

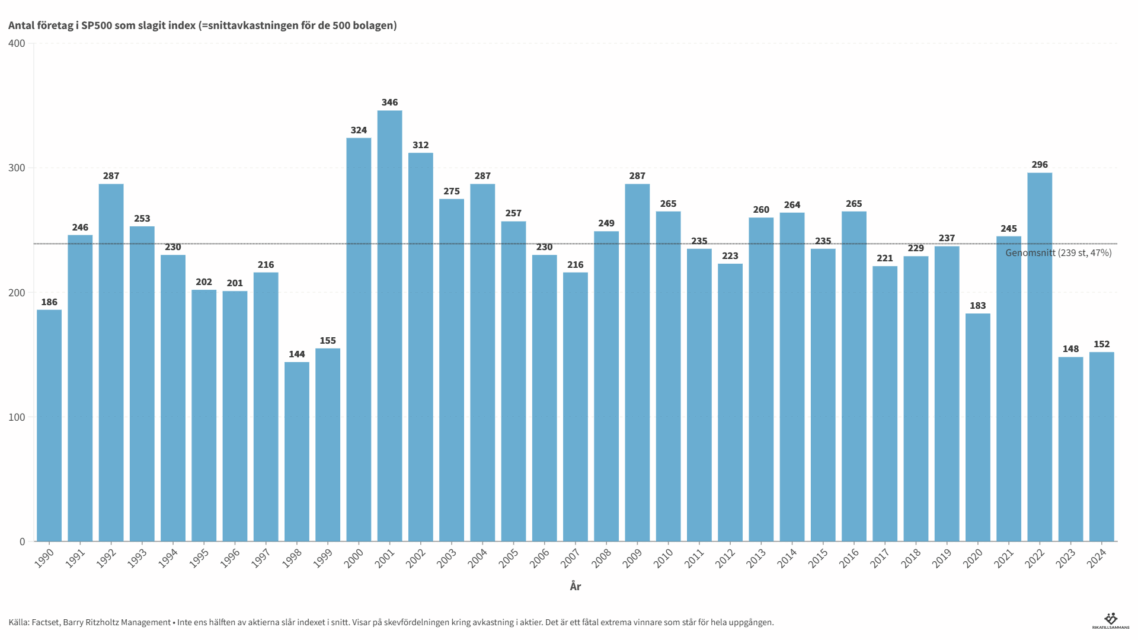

Färre än hälften av alla aktier slår index

Av amerikanska börsens 500 st största aktier, hur många var bättre än snittet?.

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

Valutarisk i indexfonder är till stor del en illusion!

Den verkliga risken ligger i din lön, dina kostnader och ditt bolån.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Intressant graf som jag gjort om baserat på Blackrocks data i WSJ häromveckan. Den visar behovet aktie / räntor-fördelningen för en portfölj för att få en genomsnittlig avkastning på 6,5 %.

Först! Som jag sett fram mot detta avsnitt!

Om veckans avsnitt är reklam, och man kan se den utan reklam, vad blir då kvar?

22 inlägg delades upp till ett nytt ämne: Är räntor en produktiv tillgång?

Hahaha… tänkte inte ens tanken. Kanske jag ska säga att man slipper orelevant reklam

Kanske jag ska säga att man slipper orelevant reklam