Fördjupning: om riskfaktorer och faktorinvesteringar

med professor Peter Nyberg

Dagens avsnitt är en intervju med professor Peter Nyberg vid Aalto Universitet i Helsingfors och Juuso från communityn om så kallade riskfaktorer inom sparande. Vi går genom vad de är, om man enligt forskningen ska ha en faktortilt, vad han tänker om dem som akademiker och naturligtvis tar vi även upp era läsarfrågor. ![]()

Fördjupning: om riskfaktorer och faktorinvesteringar Avsnitt 346 med professor Peter Nyberg. Publicerat 1 år sedan.

Avsnitt 346. Senast uppdaterad 2 månader sedan (2025-08-18) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:04:06 - En portfölj av billiga passiva indexfonder eller koncentrerad aktieportfölj?

- 00:10:05 - Peters tre viktigaste råd till nya investerare

- 00:17:05 - Resonemang om Effektiva marknadshypotesen

- 00:19:02 - CAPM-modellen

- 00:25:27 - French & Famas marknadsfaktorer

- 00:32:26 - Det finns över 300 identifierade faktorer

- 00:36:33 - Momentum som faktor

- 00:45:20 - Kan vi kombinera faktorer för att överavkasta?

- 00:49:51 - Små och stora bolag nationellt VS internationellt

- 00:53:25 - Faktorinvesteringar kräver enormt tålamod

- 01:00:24 - Ska man exponera sig mot faktorer?

- 01:07:12 - Ger faktor högre riskjusterad avkastning?

- 01:09:01 - Vanligt missförstånd kring faktorinvesteringar

- 01:12:16 - Vilket är det sämsta råd du hört inom finansbranschen?

Du kan lyssna på detta avsnitt (346) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 20 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

För ca 30 år sedan identifierade nobelpristagaren Eugene Fama och hans kollega Kenneth French tre stycken faktorer som kunde förklara en väldigt stor del av den avkastning som investerare fick. 2014 kompletterades den med ytterligare två faktorer och brukar kallas för “Fama-French 5-faktormodell”. De olika faktorerna är:

1️⃣ Marknadsfaktorn (Market Risk Factor): Skillnaden mellan avkastningen på en bred marknadsportfölj och den riskfria räntan. Denna faktor fångar den extra avkastning som vi investerare kräver för att ta på oss marknadsrisken jämfört med att investera i en riskfri tillgång (“ränta”).

2️⃣ Storleksfaktorn (Size Factor, SMB – Small Minus Big): Skillnaden i avkastning mellan portföljer av små och stora företag. Historiskt har små företag haft högre avkastning än stora företag, vilket antas spegla en högre risk.

3️⃣ Värdefaktorn (Value Factor, HML – High Minus Low): Skillnaden i avkastning mellan en portfölj med aktier med höga bokföringsmässiga värden i förhållande till marknadsvärden (s.k. värdeaktier) och företag med låga bokföringsmässiga värden i förhållande till marknadsvärden (s.k. tillväxtaktier). Värdeaktier tenderar att ha högre avkastning än tillväxtaktier.

4️⃣ Lönsamhetsfaktorn (Profitability Factor, RMW – Robust Minus Weak): Skillnaden i avkastning mellan företag med hög och låg driftsresultat i förhållande till bokförda tillgångar. Företag som är mer lönsamma tenderar att generera högre avkastning än mindre lönsamma företag.

5️⃣ Investeringsfaktorn (Investment Factor, CMA – Conservative Minus Aggressive): Skillnaden i avkastning mellan företag som investerar försiktigt och de som investerar aggressivt. Företag med låga investeringsnivåer (konservativa) har historiskt sett genererat högre avkastning än de med höga investeringsnivåer (aggressiva).

När man ser det så här så känns det som en no-brainer att det är klart att man ska tilta mot dessa faktorerna. Gärna även försöka “stacka” olika faktorer genom att investera t.ex. mot “Small Cap Value (“SCV”)” dvs. små värdebolag. Problemet är ju att så enkelet är det inte. Som vi har pratat om i många trådar kan man få vänta uppemot 10, 20, 30 år på att “få betalt” för sin faktortilt, något som vi också pratar med Peter om.

Vi kommer naturligtvis även in på andra för- och nackdelar, om det är värt att göra, vad akademin säger som sparande, vanliga missförstånd och många andra frågor. Min egen slutsats är att det här är värt att veta om och att det finns ett visst stöd för att t.ex. just övervikta småbolag över tid men att man då måste ha ett enormt tålamod – och inte minst kunna motivera det för sig själv i de kanske 10 år det är ett utifrån utfallet inte bra beslut.

Tack även till Juuso som var min kollega i detta avsnitt, både eftersom han hjälpte till och ordnade intervjun och dessutom är insatt i ämnet. Tack även till alla er som kom in med frågor och bakgrundsmaterial, t.ex. Zino och Andre_Granstrom. Ett riktigt community-nörd-avsnitt. 🤓 Men framförallt tack till Peter Nyberg som tog sig tiden att hänga med oss. ❤️

Vi hoppas att du gillar avsnittet,

Jan och Juuso

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Med Peter Nyberg

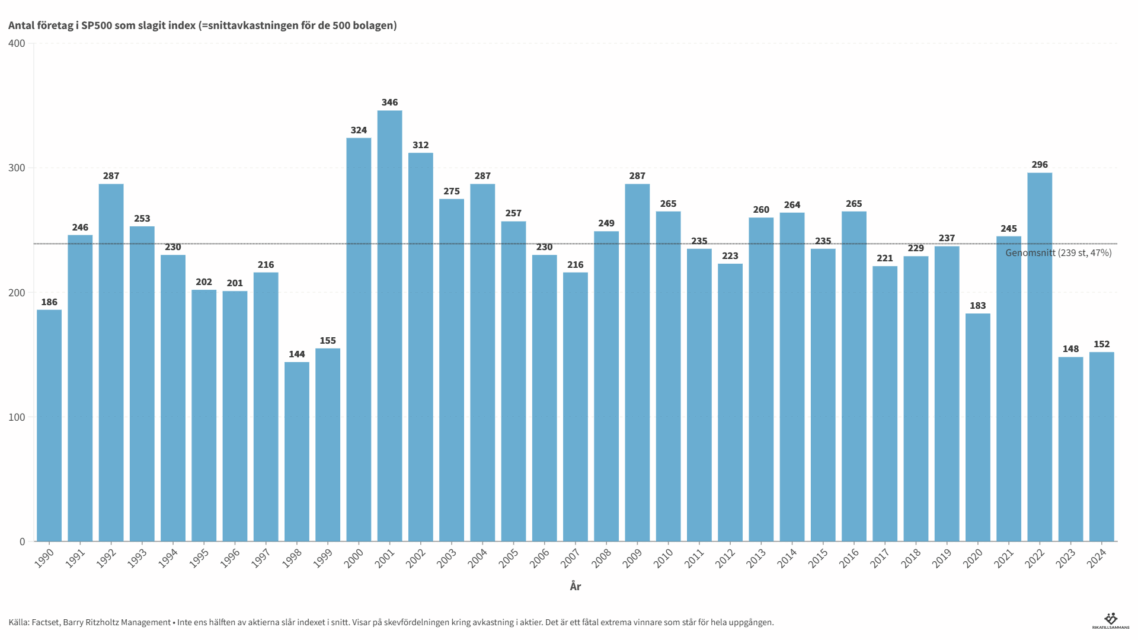

- Chockerande statistik om aktier

- Marknadens aritmetik

- Storleksfaktorn förklarad

- Värde vs tillväxt

- Momentum - enkel men farlig

- Factor zoo-problemet

- Risk eller felprissättning?

- Humankapital viktigast

- Kärnsatellitmodellen

- Kontrovers: Faktorernas framtid

- Viktiga nyanser att komma ihåg

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-18) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 19 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Hur känns det? Blev du lite klokare eller mer nyfiken?

Vi hoppas det. RikaTillsammans finns tack vare dig – vi ägs inte av någon bank, tar inte emot presstöd, säljer inte rådgivning och vill inte förvalta dina pengar. Det gör oss fria, men också helt beroende av dig och vår community.

Om du gillar det vi gör får du gärna supporta oss – genom att bli månadssupporter, swisha ett valfritt belopp eller bjuda oss på en digital kaffe.

🎁 Som tack får du tillgång till extramaterial, bonusavsnitt, verktyg och inbjudningar. Tillsammans blir vi både klokare och rikare. Läs mer.

Tack för att du hejar på oss!

Jan & Caroline

Tillsammans blir vi både klokare och rikare dag för dag. Tack på förhand!

Jan & Caroline

Senaste nytt på RikaTillsammans

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

från ekonomiskt kaos till skuldfri

Lever numer väl inom mina tillgångar varje månad.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Tror det är dags att åka över gränsen till Finland för att studera! Väldigt bra avsnitt, och en fantastisk gäst. Det är inte alltid lätt att förklara koncept inom Finans men Peter gjorde det riktigt bra, plus att han verkar helt störtskön

Väldigt bra avsnitt, och en fantastisk gäst. Det är inte alltid lätt att förklara koncept inom Finans men Peter gjorde det riktigt bra, plus att han verkar helt störtskön

Hoppas definitivt på ytterligare ett avsnitt med Peter, då det är ett brett ämne där det går att förkovra ned sig ordentligt i detaljerna och filosofera kring risk, felprissättningar etc etc.

Jag längtar redan till att cykla till jobbet i morgon. Inte för jobbets skull utan för att lyssna på avsnittet. Det verkar vara ett härligt nördavsnitt.

Besvarade de frågan hur man som svensk småsparare kan investera för att få exponering mot dessa faktorer i praktiken?

Nope, men några praktiska exempel är:

ZPRV, ZPRX, XDEM

Kul med ett nördigt avsnitt Peter verkar vara kunnig och vettig, avsnittet gav en bra teoretisk crash course om faktorer.

Peter verkar vara kunnig och vettig, avsnittet gav en bra teoretisk crash course om faktorer.

Jag saknade dock diskussion kring hur teorin ska omsättas i praktiken. Det hade varit kul om andra halvan av avsnittet hade kunnat gå in djupare på hur Peter bygger upp sin egen faktorportfölj (det enda som sades var att han “försöker optimera vissa faktorer för att spegla marknaden på ett aktivt sätt”) och vad han tycker om de produkter som finns tillgängliga på marknaden för småsparare. Det hade varit roligt om forumet hade kunnat enas om en faktorviktad modellportfölj.

Men det blir förhoppningsvis fler avsnitt om faktorer hoppas jag!