Fondförvaltare: “Jag skulle interekommendera min egen fond…”

Intervju med två brittiska professorer

Citaten ”jag har mina pengar i en indexfond” och ”jag skulle inte rekommendera min egen fond” vore inte märkvärdiga om de inte kom från professionella aktiva förvaltare och analytiker i finansbranschen.

Fondförvaltare: “Jag skulle interekommendera min egen fond…” Avsnitt 292 Intervju med två brittiska professorer. Publicerat 2 år sedan.

Avsnitt 292. Senast uppdaterad 2 månader sedan (2025-08-20) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Introduktion

- 00:07:55 - Starkt stöd från forskningen för småsparare att lägga sina pengar i indexfonder

- 00:11:28 - Samma logik bakom drömmen om lottovinsten som övertro på den egna förmågan

- 00:16:50 - Aktiva förvaltare säger att de inte skulle investera i sin egen fond

- 00:24:30 - En del fondförvaltare kände hat mot sitt jobb men stannade kvar år efter år

- 00:30:27 - Aktiva förvaltare tycker att de har viktiga funktioner i finansmarknaden

- 00:34:20 - Ingen substans i att fondförvaltarnas argument att de räddar planeten

- 00:40:27 - Professorerna behövde hitta på ett nytt uttryck

- 00:43:54 - Den akademiska studien blev ett biktbås för de aktiva förvaltarna

- 00:48:01 - Finansvärlden måste förstås som ett socialt sammanhang

- 01:02:15 - Inga nya sätt att slå marknaden ens med den nya tekniken

- 01:10:09 - Vad skulle du säga om dina barn ville bli aktiva fondförvaltare?

- 01:17:27 - Småspararna presterar ännu sämre än aktiva förvaltare

- 01:21:10 - Professorernas boktips

Du kan lyssna på detta avsnitt (292) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 158 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

I dagens avsnitt intervjuar vi de två brittiska professorerna Crawford Spence från Kings College i London och Yuval Millo från Warwicks universitet. De berättar om sin studie från i början av året (2023) där de intervjuade 69 fondförvaltare och analytiker från London, New York och Chicago. Djupintervjuerna gav en inblick i finansbranschen som man annars inte riktigt får.

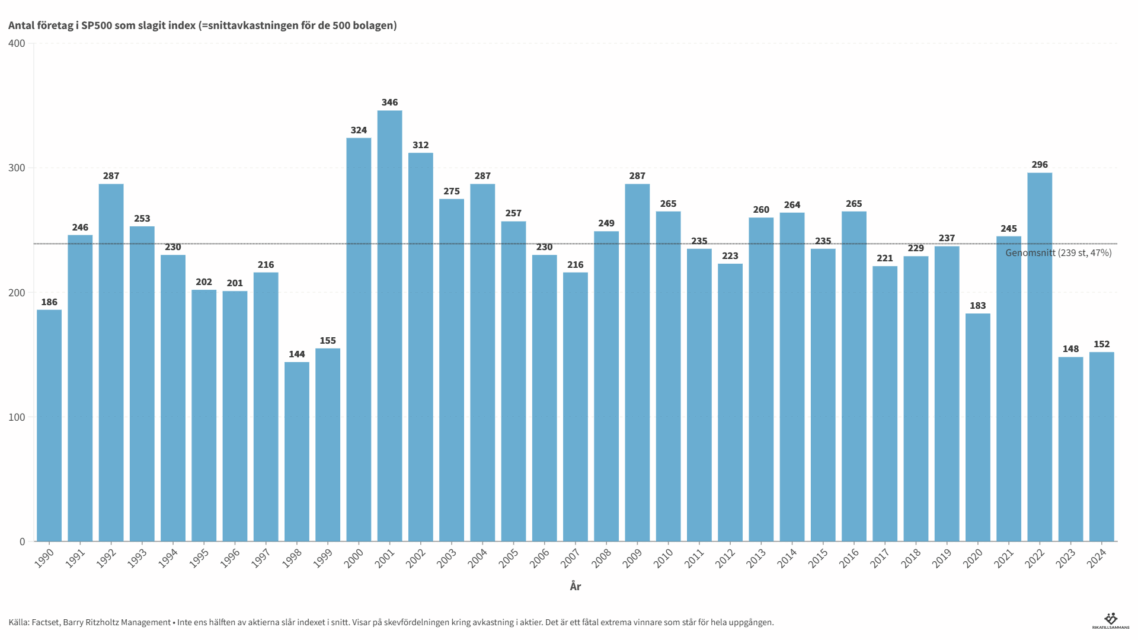

Det som stack ut för mig var att många förvaltare resonerade kring aktiv vs passiv-debatten (dvs. kan man slå index eller inte?) utan att de ens blev tillfrågade om frågan. Vissa uppvisade till och med en viss kognitiv dissonans där de å ena sidan arbetade med aktiv förvaltning, men placerade signa egna pengar passivt i indexfonder.

På sätt och vis är ju inte resultaten i studien förvånande. Som professorerna själva säger – många av de här resultaten är kända från andra branscher. Vi är människor. Människor fattar inte rationella beslut i alla situationer. Vi lägger vikt vid saker som vi enkelt förstår även om de inte alltid är relevanta. Vi är relationsorienterade som gillar människor som är som vi själva och så vidare.

Det leder till att även i finansbranschen gör man konstiga saker. Vissa till och med uttryckte att de inte gillade sitt jobb, men stannar kvar för att det är bra betalt, för att man har en viss livsstil och för att man är rädd för förändring. Man vet rationellt att nyckeln till framgång är att sticka ut, att avvika från att vara indexnära men det kommer med en social risk som inte riktigt vågar ta. Som analytiker blir man kompis med företagsledningen på bolagen man analyserar och så vidare.

Jag gillade verkligen det som professorerna sa att man behöver se även finansmarknaden som en social konstruktion, bestående av aktörer som är irrationella, gör så gott de kan och fattar så fort de hinner.

Samtidigt behöver vi utomstående vara lite mer kritiska och inte köpa de historier som berättas från finansbranschen. Vi behöver ifrågasätta deras argument kring hållbarhet (som professorerna sågar), price discovery och att deras tid kommer i ett tuffare marknandsklimat.

Jag och Caroline hoppas att du får glädje av avsnittet, för på sätt och vis ger de en inblick som man sällan får. Samtidigt bekräftar det mycket av det som vi sagt under många år, som småsparare har vi bäst sannolikhet att få en bra avkastning genom att investera passivt, långsiktigt, regelbundet i bred och billig indexfond eller fondrobot.

Många hälsningar,

Jan och Caroline

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Med Crawford Spence och Yuval Millo

- Chockerande erkännanden från fondförvaltare

- Finansbranschen som social konstruktion

- Epistemic opportunism - branschens försvar

- Den magiska illusionen av expertis

- Smådata vs Big Data - identitetskampen

- Kontrovers: ESG som räddning

- Självbedrägeriets psykologi

- 'Fuck you money' som aldrig används

- Varför vi fortsätter betala

- Sanningen om säljsidan

- Sociala band som driver dåliga beslut

- Professionen som extremsport för rika

- Konsekvenser för din pension

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-20) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 157 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Missa inte något – få våra uppdateringar

till din inkorg!

Få tillgång till våra senaste bästa tips, verktyg, avsnitt, videor, grafer och studier – direkt i din mejl!

- Notis till din mejl när vi släpper något nytt

- Kostnadsfritt, du kan sluta när du vill

- Någon gång i veckan

Om inte formuläret ovan visas, klicka här!

Senaste nytt på RikaTillsammans

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

från ekonomiskt kaos till skuldfri

Lever numer väl inom mina tillgångar varje månad.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Samling spännande citat från intervjun

Nedan följer några av mina favoritcitat från intervjun

Jag tycker inte att det är ett dugg häpnadsväckande. De har ett jobb att förvalta en viss typ av fond, det innebär inte att man måste anse att den fonden är den bästa att lägga egna pengar i.

De institutionella förvaltarna är låsta av diverse saker och har ett stort kapital man inte kan flytta hur som helst. Småspararna har helt fria tyglar och detta kan vida överträffa att man har högre avgifter. Allt handlar heller inte om smarthet om vi pratar intelligens. Det kan ha med hängivenhet, intresse och omdöme att göra också. Hur roligt kan det vara att förvalta något institutionellt? Jag har svårt att tro att många ser detta som en hobby, medan man kan se det så med det privata sparandet och därmed uppnå fördelar där. Men har man inte tron på något så lär man inte lyckas vare sig som institutionell förvaltare eller privat förvaltare och då kan man ju lika gärna köra med indexfonder privat.

Dags för nytt intro tycker jag. Bort med Jag heter Jan Bolmeson och det här är min fru… och in med ”Vi heter Jan Bolmeson och Caroline Bolmeson…”

Åh! Måste kolla/lyssna ikväll!

Fantastiskt avsnitt! Satt precis som Jan och smålog när professorerna levererade sina oneliners gång efter annan. Riktigt bra intervju och skönt som ni konstaterade i början att de inte talade så mycket akademisk engelska, det var lätt att hänga med…