De bästa argumenten MOT att investera i enskilda aktier

I flera år har vi tjatat om att inte försöka leta efter nålarna i höstacken utan att mycket hellre köpa hela höstacken i form av alla aktier, i alla länder, i alla sektorer i alla storlekar. Idag går vi genom exakt hur lönlöst det är att investera i enskilda aktier och hur oddsen är emot en.

De bästa argumenten MOT att investera i enskilda aktier Avsnitt 254 . Publicerat 3 år sedan.

Avsnitt 254. Senast uppdaterad 2 månader sedan (2025-08-22) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:07:38 - Köp tillgångar som har naturlig avkastning

- 00:12:39 - Investera inte i enskilda aktier

- 00:15:20 - Det finansiella argumentet mot enskilda aktier

- 00:17:54 - Proffsen tjänar pengar på småspararnas bekostnad

- 00:22:04 - De flesta aktiva strategier underpresterar mot index

- 00:27:04 - Det är svårt att veta vilka vinnarna är

- 00:30:22 - Risk som man inte får betalt för

- 00:34:55 - 7 av 10 aktier slår inte index

- 00:38:04 - Missade du tech-tåget? Ingen fara...

- 00:43:40 - Den breda indexfonden är över tid den som kommer vinna

- 00:49:10 - Medianlivslängden för en enskild aktie är 7.5 år

- 00:54:02 - Man har oddsen emot sig

- 00:57:14 - Det existentiella argumentet mot aktier

- 01:01:29 - Det är svårt att urskilja tur ifrån skicklighet

- 01:08:25 - 60% av överavkastningen på aktiemarknaden sker på få dagar

- 01:10:15 - Det är jättesvårt att bevisa att man är duktig

- 01:13:05 - Varför spela ett spel där man inte kan bevisa att man är duktig?

- 01:15:52 - Det behöver inte vara antingen eller

- 01:18:43 - Skilj på hobby och pengar som du behöver

Du kan lyssna på detta avsnitt (254) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 67 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

I veckans avsnitt diskuterar vi argumenten mot att direktinvestera i enskilda aktier utifrån det finansiella och existentiella argumentet. Som vanligt tar vi avstamp i Nick Magiullis bok “Just. Keep. Buying” men dyker ner i bl.a. Bessembinders studier från 2018 och 2020.

Dagens avsnitt är en fristående fortsättning på vår serie utifrån Nick Magiullis bok ”Just. Keep. Buying.”. Precis som vanligt tar vi avstamp i boken, försvenskar och dyker ner på djupet – denna gången i vetenskapliga studier och rapporter.

Det finns framförallt två argument mot att investera i enskilda aktier. Ett finansiellt och ett existentiellt. Det finansiella argumentet bygger på flera vetenskapliga studier bl.a. Barras (2010), Bessembinder (2018, 2020), SPIVA m.fl. Dessa forskare har undersökt långa tidsperioder på börsen och bland annat konstaterat följande fakta:

- Fler än 9 av 10 professionella förvaltare slår INTE en billig indexfond/fondrobot (läs: höstacken) över lång tid (30 år)

- Fler än 8 av 10 fonder slår inte ens index på en kort horisont om 10 år.

- Professionella förvaltare är bättre än småsparare på överprestera mot index vilket leder till att småsparare är ännu sämre än proffsen (vilket är logiskt).

- Endast ca 4 % av alla aktier står för hela uppgången på börsen

- Experter har mindre än 50 % rätt i sina förutsägelser om framtiden på marknaden

Men det som stack ut för mig dagens avsnitt var de senare studierna av Bessembinder som konstaterade:

- 96 % av alla enskilda aktier slår inte en lågrisk räntefond

- 4 % av alla enskilda aktier stod för all överprestation mot en räntefond

- Fem företag stod för 10 % av hela uppgången

- Avrundat till närmsta 5 % så är den vanligaste livstidsavkastningen (=totalavkastning) för en börsnoterad aktie -100 %, dvs total förlust

- Av 28 853 bösnoterade aktier mellan 1950 – 2009 så finns 22 469, dvs 78 procent, inte längre kvar på börsen.

- Globalt stod 947 av 63 105 aktier för det totala värdeskapandet

Den svåra frågan till följd av det finansiella argumentet: ”Kan jag vara säker på att plocka ut de där fåtalet vinnarna (4 %) när proffsen inte klarar det?”

Det existentiella argumentet berör svårigheten att ens utvärdera huruvida man kan vara säker på att det var skicklighet och inte tur om man väl väljer en vinnare. I sport kan man på en timme se om någon är duktig på basket eller schack, men det går inte på en timme identifiera en duktig investerare. Särskilt eftersom utfallet till så pass stor del beror på slump.

Hur ska man ens kunna bevisa att man är bra på det? Särskilt när det knappt ens går att bevisa efter 5 eller 10 år. Vi tar upp många exempel på kända förvaltare eller fonder (t.ex. TIN Ny Teknik) som i flera år hade bra utveckling, men som nu i maj 2022 ligger efter en vanlig global indexfond.

Det är självklart helt okej att investera i enskilda aktier för skojs skull. En hobby får ju lov att kosta pengar då det ger andra mervärden. Men om man är seriös kring att tjäna pengar och leva på dem, så är vår rekommendation att investera basen i globala indexfonder / fondrobot, ha de enskilda aktierna i en lekhink och framförallt konstant mäta och utvärdera sina enskilda innehav mot index.

Tack för denna veckan,

Jan och Caroline

Innehållsförteckning

- Sammanfattning, guldkorn och citat (10 st)

- Därför är avsnittet viktigt

- Chockerande statistik om aktier

- Proffsen misslyckas också

- Det vanligaste utfallet är förlust

- Svenska exempel som överraskar

- Det existentiella argumentet

- Kontrovers: Aktiv förvaltning

- Lösningen: 90/10-regeln

- Varför indexfonder vinner

- Viktiga nyanser att komma ihåg

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-22) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 66 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Missa inte något – få våra uppdateringar

till din inkorg!

Få tillgång till våra senaste bästa tips, verktyg, avsnitt, videor, grafer och studier – direkt i din mejl!

- Notis till din mejl när vi släpper något nytt

- Kostnadsfritt, du kan sluta när du vill

- Någon gång i veckan

Om inte formuläret ovan visas, klicka här!

Senaste nytt på RikaTillsammans

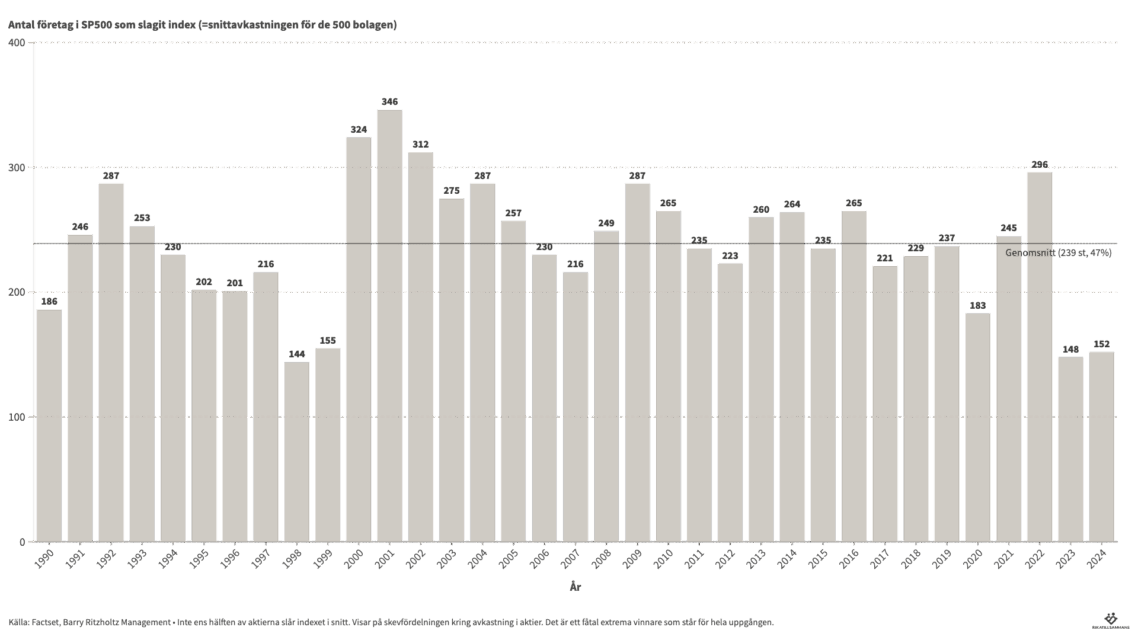

Färre än hälften av alla aktier slår index

Av amerikanska börsens 500 st största aktier, hur många var bättre än snittet?.

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när valutakursen för den svenska kronan förändras.

Valutarisk i indexfonder är till stor del en illusion!

Den verkliga risken ligger i din lön, dina kostnader och ditt bolån.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Jag håller käften och säger bara lycka till @janbolmeson

Lekhinken eller skänka lekpengar till välgörenhet

?

? ,tänker lite högt. Byta namn på lekhinken och göra lite mer nytta än att förlåra pengar i rena aktier

,tänker lite högt. Byta namn på lekhinken och göra lite mer nytta än att förlåra pengar i rena aktier

Vad är det som ger mest nöje @janbolmeson

Tack för ännu ett bra avsnitt!

Jag störde mig dock lite på delen där ni jämför olika fonder med index. T.ex i jämförelsen av Spiltan Aktiefond Investmentbolag och LF Global. Det stämmer ju förvisso att LF Global just nu ligger lika, men bara på 5 års sikt. Historiken går ju tillbaka till 2013, så varför inte inkludera den längre tidsperioden? En längre tidsperiod borde ge en bättre bild av hur fonderna faktiskt står sig i jämförelse.

Globalindex är ju klart fördelaktigt att hålla i en björnmarknad som den vi har nu, men kommer jämförelsen på 5 års sikt vara lika fördelaktig för LF när vi befinner oss i en uppåttrend (vilket ju är majoriteten av tiden)? Att använda grafjämförelser på 5 års sikt när allt som heter risk slaktas totalt på börsen är lite som att göra samma jämförelse åt andra hållet i juni förra året när investmentbolagen handlades till 50% premie och Spiltan Aktiefond Investmentbolag stod i ATH. I båda fallen väljer man en tidsperiod som gynnar just ens egna argument, istället för en mer objektiv jämförelse.

Jag säger inte att det övergripande argumentet för LF Global inte håller, men just den här delen av argumentet tycker jag är skev. Att inkludera det i argumentationen gör därför att helhetstesen tar skada, vilket är synd.

Ett superavsnitt, men jag blir tokig när @janbolmeson uttalar t-bills med ett svenskt T samt S&P som SochP… Om något borde det SnP…

Sen tycker jag generellt från diskussionen, att om man skäms eller blir kränkt i fikarummet (va händer där nuförtiden förresten?) för man någon påpekar något om att man sparar i indexfonder, då måste det va dags att lära sig att inte bry sig vad andra tycker hela tiden!

En annan tanke som jag har haft i huvudet en längre tid angående forskningen (här blir det lite provprat);

Forskningen tar regelbundet upp argumentet “Professionella förvaltare slår inte index”, och gör antagandet att detta bevisar att privatpersoner inte gör det heller. Antagandet är att professionella förvaltare har ett kunskapsövertag och att det är detta som spelar mest roll i skapandet av avkastning. Detta leder i sin tur väl också någonstans till ett antagande att kunskapsövertag på marknaden inte leder till någon avkastning, eller till och med försämrar din avkastning.

Detta gör dock alltid antagandet att en privatperson agerar på samma villkor som en fondförvaltare. Detta tycker jag också är kärnan i argumenten som aktiva investerare använder för att rättfärdiga sin strategi - en privatperson agerar inte på samma villkor som en fondförvaltare, och vissa av skillnaderna är i privatpersonens fördel. Lite som David mot Goliat. Jag skulle säga att det enda som forskningen har bevisat tydligt är att aktivt förvaltade fonder är en dålig idé. Men är det ett bevis på att det nödvändigtvis går lika dåligt för privatinvesterare?

Skillnaderna som är till privatpersonens fördel som brukar tas upp (Peter Lynch ligger nog bakom rätt många av dessa) är vad jag vet:

Jag tror fortfarande att den genomsnittliga personen med föga intresse för att läsa kvartalsrapporter i timmar får en bättre avkastning över tid om de köper indexfonder. Men finns det inte utrymme för den som har en genuin passion för bolagsanalys att skapa en riskjusterad avkastning över tid? Bör man inte med en strategi som t.ex fokuserar på att investera i småbolag i tidig fas innan fondbolagen börjar ta position kunna skapa en överavkastning mot index? Utan att överavkastningen bara förklaras av att “du hade tur”?

Är intresserad av att höra era tankar kring dessa argument. Finns det någon forskning som har kollat på privatpersoners förmåga att skapa avkastning genom stockpicking?