Att missa de 10 bästa dagarnakostar 30% av årsmedelavkastningen

Visste du att den genomsnittlige småspararen har i genomsnitt ca 30% sämre avkastning än index? Främst på grund av att man gör många onödiga beteendemisstag, som t.ex. att man får panik och missar de bästa dagarna eftersom de ofta ligger i anslutning till de sämsta.

Att missa de 10 bästa dagarnakostar 30% av årsmedelavkastningen Avsnitt 303 . Publicerat 2 år sedan.

Reklam för Opti AB som därmed gör allt annat på RikaTillsammans också möjligt. Läs mer om våra tankar kring samarbeten.

Riskinfo: Detta avsnitt berör en eller flera olika typer av investeringar. Investeringar innebär alltid en risk. Värdet på dina pengar kommer både att öka och minska. I värsta fall kan du förlora hela ditt insatta kapital. Det finns inga garantier. Och, allt detta är okej. Risk är det vi får betalt för. Vissa investerar baserat på tidigare avkastning, men breda och passiva fonder med låga avgifter tenderar ge bäst framtida resultat. Vi rekommenderar alltid kontakt med en finansiell rådgivare, då detta inte är eller ska uppfattas som finansiell rådgivning. Läs mer i våra villkor.

Avsnitt 303. Senast uppdaterad 2 månader sedan (2025-08-14) av Jan Bolmeson.

Denna video finns att se på Youtube eller via videon ovan.

Innehållsförteckning

- 00:00:00 - Intro

- 00:03:58 - Välkommen Jonas från OPTI

- 00:12:10 - Många har en perfekt bil (=portfölj), men kör den som en kratta

- 00:17:45 - Öka månadssparandet i början av din sparkarriär

- 00:23:21 - I början: hellre +100kr/mån istället för -0.5% i avgift

- 00:28:51 - Många tror att alla andra sparar mycket mer

- 00:36:40 - Amortera eller investera just nu?

- 00:48:43 - Hur skiljer sig OPTI från t.ex. LYSA?

- 00:51:01 - OPTI har bytt åsikt i "home-bias"_frågan

- 00:57:10 - Kommer OPTI sänka avgifterna?

Du kan lyssna på detta avsnitt (303) där poddar finns, t.ex. på Spotify, Apple Podcast och Acast. För innehållsförteckningen med tider, se fliken till vänster med längden på avsnittet.

Vi transkriberar nästan alla våra avsnitt så att du kan läsa istället för att titta eller lyssna. Du hittar tanskriberingen i forumet i det första eller andra inlägget.

Referens: Saknas.

Det finns 30 kommentarer du kan läsa längre ned på sidan. Följ diskussionen och kommentera gärna i forumet.

I dagens avsnitt pratar vi med Jonas Hombert som grundat fondroboten OPTI. Hans resa började med att han sålde sitt bolag, fick en påse pengar och kom i kontakt med finansbranschen. Precis som jag upplevde han en viss frustration med branschen och bestämde sig för att göra något åt det genom OPTI.

Det jag gillar med Jonas är att han har ett lite annat perspektiv än mig och många andra som ibland kan vara lite överintresserade av sparande. Vi pratar ofta om att:

▸ Inte lägga alla äggen i samma korg (=diversifiering)

▸ Vikten av låga avgifter

▸ Kombination av de bästa indexfonderna

▸ Portföljteori

och andra nyanser. Som Jonas säger – det är viktigt. Men det är lite som att prata om motorn i en bil. Motorn är viktig. Men det är ännu viktigare att:

▸ Det är en person som sätter i sig i bilen och startar den

▸ Hur personen kör bilen och att man inte gör dumma saker och kör i diket

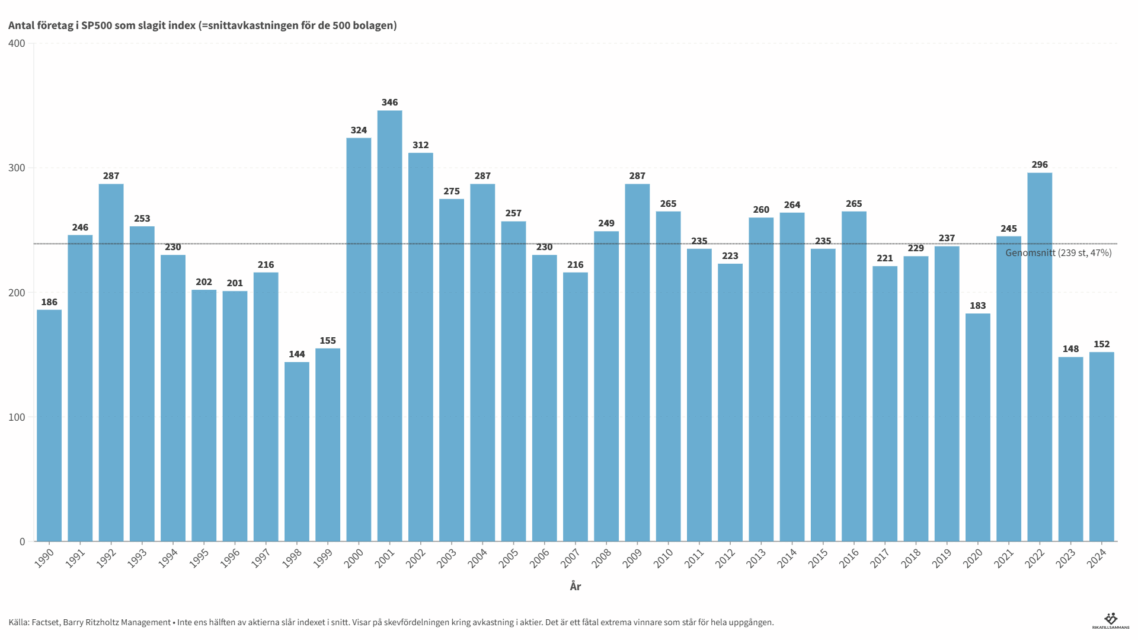

Det kan tyckas vara självklart. Men det är det inte. Det amerikanska bolaget Dalbar släpper varje år där de – varje år – konstaterar att många småsparare just kör i diket. De får i genomsnitt lägre avkastning än de teoretiskt borde få om de bara köpte sin investering 1 januari och behåll den till 31 december ett enskilt år (korrigerat för avgifter så klart).

Över en lång tidsperiod om 30 år, är småspararens avkastning ungefär 70% av jämförtbart index. För den senaste 30 års perioden, gav det amerikanska indexet S&P500 ca 9.65% och småspararen fick 6.81%. Det vill säga ca 30% lägre vilket i kronor blir jättemycket pengar.

Vi pratar om anledningarna till det, som t.ex. i en rapport från banken Wells Fargo som visar att om du investerat i 30 år, men missade de bästa 10 dagarna, då gick din avkastning från 7.82% per år i snitt, ned till 5.06% i snitt. Det går inte att överskatta hur mycket pengar det blir över tid. För en median-Avanzian (startkapital: 67.000 SEK och 1.100 kr/mån i sparande) så blir det skillnaden mellan att få ut 2.2 Mkr eller 1.0 Mkr.

Det är som Jonas säger, att felet som jag och många andra som är intresserade av sparande gör, är att vi antar att alla t.ex. fortsätter spara genom tuffa perioder. Att de inte får panik och kör ner bilen i diket. Särskilt eftersom många av de bästa 10 dagarna kommer i närheten av de 10 sämsta dagarna. Vi pratar även om att:

▸ Opti bytt åsikt i exponeringen man bör ha mot Sverige

▸ Skillnaden mellan LYSA och OPTI

▸ Amortera vs investera just nu Vi hoppas att du gillar avsnittet!

Många hälsningar,

Jan, Caroline och Jonas

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Därför är avsnittet viktigt

- Med Jonas Hombert

- Den kostsamma sanningen om tajming

- Varför beteende slår portföljoptimering

- När inkomst är viktigare än avkastning

- Jenny från Borås knäckte koden

- Kontrovers: Sverige-exponering

- Opti vs Lysa - marginella skillnader

- Amortera eller investera? Det beror på

- Halva Sverige har inte 50 000 kr

- Sparkvoten alla borde känna till

- Viktiga nyanser att komma ihåg

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 2 månader sedan (2025-08-14) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Vanliga frågor

Hittar du inte din fråga ovan? Se alla frågor här, eller ställ den i forumet.

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 29 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Hur känns det? Blev du lite klokare eller mer nyfiken?

Vi hoppas det. RikaTillsammans finns tack vare dig – vi ägs inte av någon bank, tar inte emot presstöd, säljer inte rådgivning och vill inte förvalta dina pengar. Det gör oss fria, men också helt beroende av dig och vår community.

Om du gillar det vi gör får du gärna supporta oss – genom att bli månadssupporter, swisha ett valfritt belopp eller bjuda oss på en digital kaffe.

🎁 Som tack får du tillgång till extramaterial, bonusavsnitt, verktyg och inbjudningar. Tillsammans blir vi både klokare och rikare. Läs mer.

Tack för att du hejar på oss!

Jan & Caroline

Tillsammans blir vi både klokare och rikare dag för dag. Tack på förhand!

Jan & Caroline

Senaste nytt på RikaTillsammans

Valutarisk: sambandet mellan nominellt och realt värde

Prova själv och se vad som händer när kronan förändras.

från ekonomiskt kaos till skuldfri

Lever numer väl inom mina tillgångar varje månad.

Lägga till detta i portföljen: vad säger ni?

Tips och checklista med frågor att ställa dig istället .

Valutarisk i aktier och indexfonder är till stor del en illusion

Den verkliga risken sitter i din lön, ditt bolån och kostnader inte indexfonden.

Det är dyrt att göra slut med sin indexfond

Att vikta ned USA är lika dumt som att vikta ned bolag på bokstaven A.

Som jämförelse, hur mycket hade man tjänat på att undvika de 10 sämsta dagarna?

Och är den där underprestationen på 2.84% riskjusterad?

Det kan ju vara så att småspararna inte vill sätta allt i 100% aktier.

Allt är ju trots allt relativt. SP500 underpresterat ju i sin tur mer riskabla aktier med flera % om man inte justerar för risk.

Har inte data för samma period som ovan. Här är en annan period. Källa.

Gillar citat de skriver:

Kul avsnitt!

Hade lite dålig koll på Opti innan ska jag erkänna, men de känns också som ett bra alternativ.

Kör själv med ”pilla så lite som möjligt med mitt sparande och stoppa in lagom mycket, så blir det tillräckligt bra, strategi”.

Blir personligen lite snurrig av alla som säger att det visst går att tajma marknaden och troligen pillar de konstant med sina konton. Men förmodligen är det något som får dom att må bra. Så de får gärna fortsätta!

För mig passar det utmärkt med att fortsätta pilla in pengar, även om jag kikar minst en gång i månaden.

En stor klumpsumma in så tidigt som möjligt alltså, för bästa chans att fånga in dessa dagarna, med så mycket investerat som möjligt?

Utan att det ska tolkas som en rekommendation, så är det som enligt historik och matematik bör ge bäst odds. Nick Magiulli kommer ju fram till samma slutsats i sin bok “Just. Keep. Buying.” som vi gjorde ett avsnitt på förra året: