Simulera din egen FIRE / Pension

En förifylld MonteCarlo-simulering för svenska förhållanden

Har jag råd att sluta jobba? Kan jag leva på mitt kapital? Är jag ekonomiskt fri och kan göra en FIRE? Ett populärt verktyg för att få svar på dessa frågor är att göra en så kallad Monte Carlo-simulering. Axr i communityn har anpassat en av de bästa simulatorerna på nätet, Portfoliovisualiser, till svenska förhållanden.

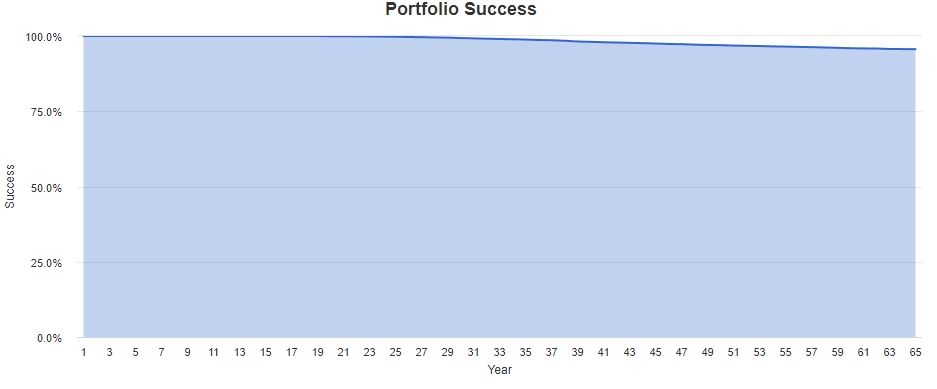

Som Axr skriver i kommentarerna kan den vara lite meckig att förstå vid första anblick, så jag rekommenderar att du läser hans inlägg i forumet enligt nedan. Den första grafen som du kommer att få ut som är viktig att förstå är sannolikheten för att lyckas ”portfolio success-rate”. Den grafen ser ut som följer:

Verktyget kommer att simulera 10.000 utfall och grafen visar hur många av dessa som lyckas över ett antal år. Det vill säga hur stor chans man har att ha sparat kapital kvar år för år. Personen i exempelsimuleringen är vid år 0 på kurvan 45 år gammal, jobbar de första 10 åren och har lön, så det är 100% chans för att ha pengar där.

Efter att personen slutar jobba, så ökar sakta risken varje år för att de investerade pengarna ska ta slut (beroende på inflation, och hur investeringarna går). Efter 65 år, när personen fyller 110, så är det i körningen dryga 95% chans att det finns pengar kvar. Man brukar anse att allt över 90% sannolikhet är acceptabelt.

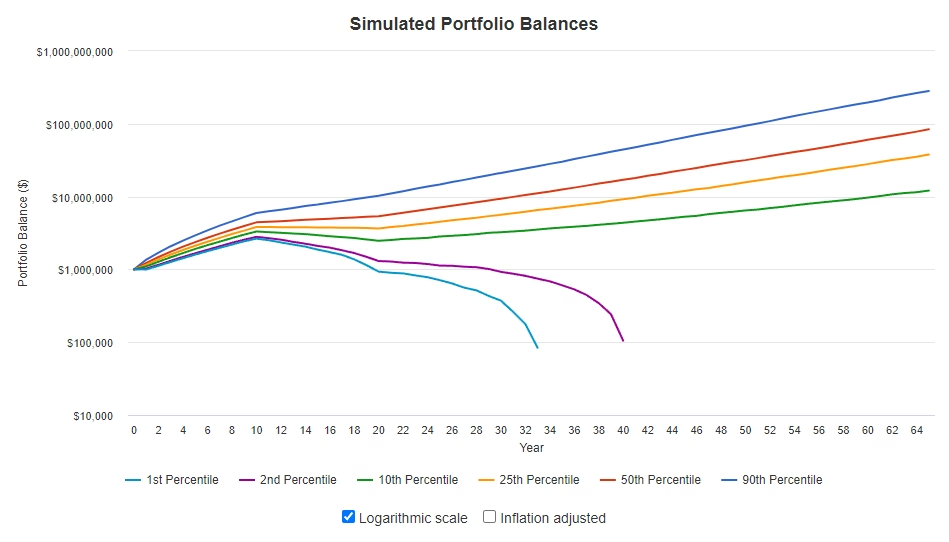

Nästa graf visar hur mycket pengar som är kvar efter ett visst antal år, baserat på hur de olika simuleringarna har fördelats per percentiler. T.ex. är 90:e percentilen de 10% bästa utfallen (eller 90% risk för att det är sämre) medan 1:a percentilen visar de 1% sämsta utfallen (eller 99% sannolikhet för att det är bättre).

Man ser på kurvorna att personen jobbar de första tio åren (kapitalet ökar), för att sedan (55 år gammal) börja leva på bara kapitalet (inkl kapitalet i tjänstepensionerna). Sedan efter 20 år (65 års ålder) kommer allmän pension och kapitaluttaget minskar en hel del. Så simuleringen tyder på att den här personen kan gå i pension vid 55 och klara sig.

- Axrs beskrivning i forumet – innehåller en steg-för-steg instruktion och över 100 kommenterarer som diskuterar olika inställningar, scenarion, styrkor och svagheter med modellen. Mycket läsvärt.

- Länk till den förifyllda simulatorn – Portfoliovisualiser är ett av de bästa verktygen på nätet för att simulera och prova olika scenarion. Här har Axr förinställt de viktigaste värdena.

Självklart är du välkommen att göra oss sällskap i tråden när du vill.

Lycka till och ha det så roligt!

Jan och Axr så klart

Communityns tankar, tips och inspel

Nedan följer 4 av totalt 140 kommentarer. Notera att kommentarer i forumet INTE kvalitetssäkras av oss på samma sätt som all annan text på denna sida. För att följa hela diskussionen, skriva en egen kommentar eller ställa en fråga, gå till forumet. Vi ses där! 🙂

Relaterade sidor och annat kul

Nedan har vi samlat sådant som vi tror du kan ha glädje av om du gillar denna sida.

Förslag på sidor att besöka

Etiketter

Denna sida har kategoriserats med följande etiketter som du kan utforska.

Övriga sidor som vi kan rekommendera

Ränta-på-ränta

Se hur mycket dina pengar växer tack vare ränta på ränta-effekten. Pengar är mycket bättre på att tjäna nya pengar än vad du och jag är. I vår kalkylator kan du räkna på olika ränta-på-ränta-scenarion och se hur mycket pengar det faktiskt[..]

Räkna ut din riskbudget: total return approach

Ett alternativ till Fyra-hinkar-modellen för att få rätt risk i sparandet. De flesta människor har fel risk i sitt sparande. Antingen har man för mycket eller för lite risk. Båda är lika fel. Med hjälp av denna enkla Google Sheets-modell kan du[..]

Räkna ut din rikedomsnivå

Var är du på den ekonomiska resan? Identifiera ditt nuläge... Olika faser på den ekonomiska resan kräver olika strategier. Detta verktyg hjälper dig att se din ekonomi från ett kanske annorlunda perspektiv än du är van vid. Den kan[..]

Andra sidor som länkat hit

Hur känns det? Blev du lite klokare eller mer nyfiken?

Vi hoppas det. RikaTillsammans finns tack vare dig – vi ägs inte av någon bank, tar inte emot presstöd, säljer inte rådgivning och vill inte förvalta dina pengar. Det gör oss fria, men också helt beroende av dig och vår community.

Om du gillar det vi gör får du gärna supporta oss – genom att bli månadssupporter, swisha ett valfritt belopp eller bjuda oss på en digital kaffe.

🎁 Som tack får du tillgång till extramaterial, bonusavsnitt, verktyg och inbjudningar. Tillsammans blir vi både klokare och rikare. Läs mer.

Tack för att du hejar på oss!

Jan & Caroline

Tillsammans blir vi både klokare och rikare dag för dag. Tack på förhand!

Jan & Caroline

Senaste nytt på RikaTillsammans

3:12-reglerna: allt du behöver veta som småföretagare

10 nov: digital FikaTillsammans med skatteexperten Anders Fridlund från Mazars. Få småföretagare har missat regeringens förslag om att göra om de så kallade 3:12 reglerna för utdelning. Nu när det närmar sig har vi bjudit in skattejuristen och experten[..]

Hur hjälper man barnen med första bostaden?

Kontantinsats och KALP-kalkyl. Vi är många som vill hjälpa våra barn att komma in på bostadsmarknaden. Vårt fokus har alltid varit på kontantinsatsen fram tills att vi fick klok feedback i forumet om att[..]

Ska jag amortera eller investera?

Sammanfattning av en av communityns populäraste trådar. En fråga som direkt eller indirekt berör många av oss i RT-communityn är huruvida man ska amortera eller inte. Som vanligt är det korrekt – men lite tråkiga svaret[..]

Hur stor buffert ska jag ha?

Och ”Var ska man ha sin buffert?”. Buffert är grunden för ekonomisk trygghet, men de flesta har antingen för stor eller för liten buffert. För som vanligt finns det inte ett rätt svar. Den optimala storleken[..]

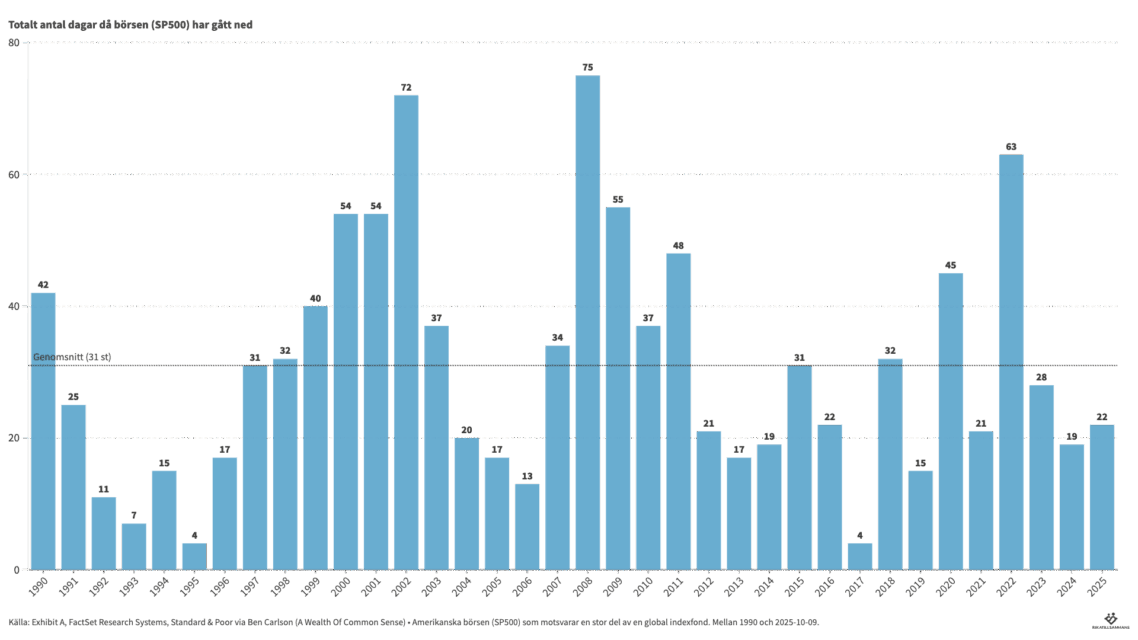

Börsen går ner mellan var 5 och 10:e dag

Antal dagar då amerikanska börsen gått ned med 1% eller mer. Det är lätt att glömma bort att börsen går ner också. Grafen nedan visar antalet dagar då börsen går ner med 1% eller mer. Eftersom börsen har ungefär 200 börsdagar så pratar[..]

Bara tre anledningarna till att investera: vilka är dina?

Varav två av dem skäms man ofta lite för och pratar inte högt om... (Statman, 2010). Investeringar handlar om mer än avkastning. Forskare vid Santa Clara University beskriver hur vi söker tre typer av fördelar: praktisk nytta, uttryck för identitet och[..]

Superbra!!!

Precis vad jag velat göra men inte förmått få till! Stort tack!

Precis vad jag velat göra men inte förmått få till! Stort tack!

Jättebra att du tar upp svagheterna också så det är tydligt. Av dem tror jag de mest störst påverkan är

Däremot måste modellen absolut anpassas för de som inte får ta ut pensionen ens med förtida uttag från 65. Kapital och TP måste täcka de extra åren utan allmän pension.

Ska bli jättespännande att använda modellen!

Japp, båda grejerna du nämner stämmer

Man kan lätt ändra när man vill börja ta ut allmän pension genom att ändra år 10 och 20 till andra nummer. Vill man räkna för andra åldrar än 45 år så måste man ändå ändra dessa, så lika bra att ändra till den pensionsålder som gäller för hur gammal man är.

När det gäller skatten för pension så kan det nog bli väldigt oprecist att försöka räkna ut något genomsnittstal, speciellt om man tänker ta ut en del innan 66 och en del efter. Själv räknar jag med att ta ut all pension så fort som möjligt efter 55 och få in den i en ISK, dock utan att trigga statlig skatt. Det blir enklast att simulera, plus att man slipper skatta 30% på avkastningen efter att man fått in det i ISKn, och det kan nog finnas en vinst där. Om jag när jag närmar mig 55 ser att jag kanske kan skjuta på uttaget till efter ålder för den lägre skatten så kommer jag ta ställning till det då, men det är ju minst 11 år till jag behöver klara mig bara på mina privata besparingar då — rätt stor skillnad.

En ny leksak! Tack för sammanställning / intro också.

Jag har redigerat och lagt till lite bilder i instruktionerna för att det ska vara lätt att hitta rätt i formuläret.

Så, nu har jag stöpt om den för vår situation. Lite klurigt första gången men gick fint med dina eminenta instruktioner

Utgick ifrån vår 4 hinkars översikt, uttagsplaner för pensioner och uppskattade årskostnader över tid. Delade upp både intäkter och kostnader i olika års-sjok så som vi planerat tex. kostnader tunga i början men trappar av med ålder något.

Eftersom vi har en mängd pensionskonton för oss båda samt privat sparande i olika portföljer - alltifrån 100/0, 90/10, RT portfölj och 60/40 så gjorde jag helt enkelt enkelt en sammanräkning vad det blev på en “snittportfölj” uppdelat på följande tillgångsslag:

Tror det blev hyfsat rätt så här första gången

Med brasklappen att jag gjort rätt så ser det väldigt bra ut.

så ser det väldigt bra ut.

Nu blir det intressant att optimera och testa lite andra simuleringsmodeller