Livförsäkringskalkyl

Har dina efterlevande råd att bo kvar?

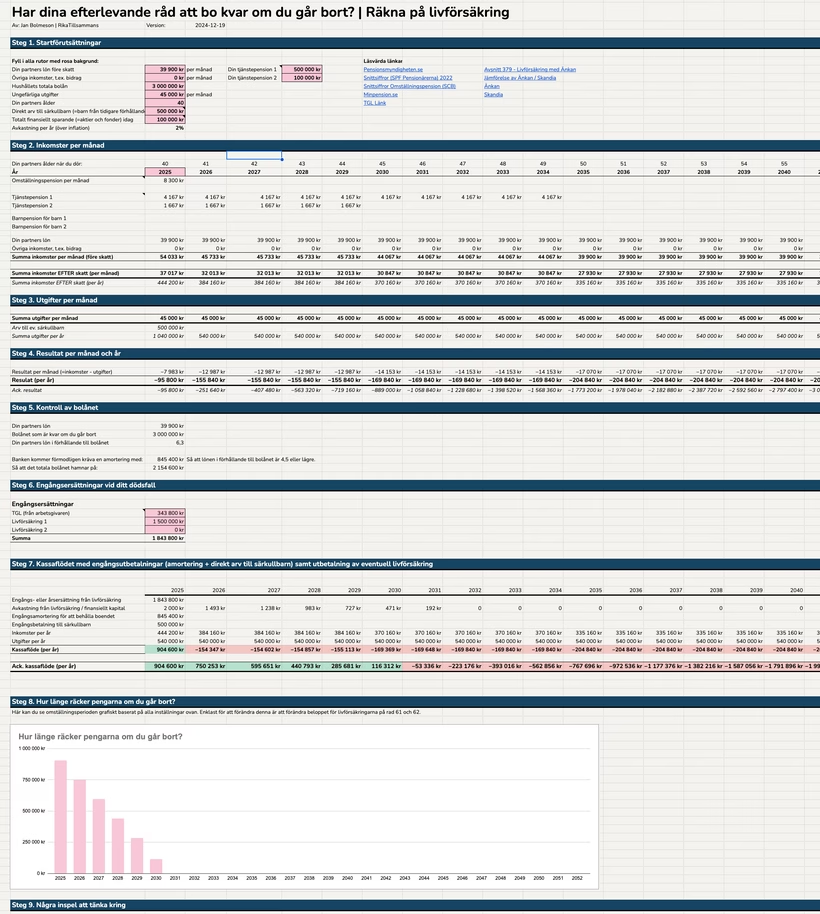

Livförsäkring är en extremt viktig försäkring om du har särkullbarn, har ekonomiskt ansvar för andra eller driver bolag med andra. Med vår livförsäkringskalkyl kan du besvara frågor som 1) Hur stor livförsäkring behöver jag? 2) Hur ser familjens ekonomi ut ifall jag går bort? 3) Hur lång löptid behöver livförsäkringen vara? 4) Ska jag ha flera olika livförsäkringar?

Med hjälp av Niclas Fredrikson som gästat oss flertalet gånger för att prata om livförsäkringar har vi skapat en excel mall för att beräkna hushållets ekonomi efter en livshändelse, med fokus på inkomster (lön, pensioner, försäkringar) och utgifter.

En vanlig och viktig fråga för många som kalkylen hjälper dig att räkna på är:

Har dina efterlevande råd att bo kvar om du går bort?

Excel-filen gör att du inte behöver börja från början utan du kan själv mata in era förutsättningar och se hur ekonomin skulle se ut. Den tar hänsyn till bland annat:

- Bolån

- Engångsbetalning till särkullbarn

- Omställningspension

- Tjänstepension

- Eget sparande

- etc

Sedan är den inte helautomatisk då det inte går att göra allt automatiskt, men du får både en instruktion till själva filen + länkar för mer information och en inspelning från mötet där vi gick genom och byggde Excel-filen tillsammans med experten Niclas Fredrikson på livförsäkringar.

EXKLUSIVT FÖR VÅRA SUPPORTRAR – denna kalkyl ingår utan kostnad för våra fantastiska supportrar som står i klacken och gör RikaTillsammans möjligt. Du kan självklart engångsköpa den. Om du är supporter, då hittar du livförsäkringskalkylen här.

Om du har några frågor, säg gärna hej i forumet.

Lycka till,

Jan Bolmeson

Innehållsförteckning

Denna sida uppdaterades 23 dagar sedan (2025-10-07) av Jan Bolmeson.

Gudlkorn att ta med sig

Eftersom ämnet är så pass viktigt kommer här några guldkorn:

- När man tänker storlek på livförsäkring bör man utgå från omställningsperiod i kombination med skuldkvot för den som blir kvar (banken kan tycka att kvarvarande bolånet är för stort).

- Det är lätt värt någon hundralapp i månaden när man ser i Excel:en hur stor ekonomisk skillnad en livförsäkring gör

- Om det finns barn från tidigare förhållande, bör man ha en livförsäkring i kombination med testamente – oavsett barnens ålder

- Om man är sambos (utan barn) har man inte rätt till omställningspension, även testamente är extra viktigt i en sådan situation

- Man bör helst frikoppla en livförsäkring från en motprestation (arbetsgivare, fackmedlemskap, bolån hos banken)

- Tänk på att efterlevandeskydd, återbetalningsskydd, familjeskydd inte alltid är påslaget som standard i tjänstepension

- Försäkringar bör tecknas när man är ung och frisk för att undvika höga premier eller avslag senare. Avsluta aldrig en försäkring innan en ny har beviljats.

- Rekommendation att använda familjerättsjurist för att skapa skräddarsydda lösningar, särskilt för komplexa familjesituationer, och möjligheten att boka kostnadsfri rådgivning med experten som deltog.