Våra grafer

Dessa grafer, diagram och visualiseringar kommer att öka dina förståelse för privatekonomi, sparande och investeringar. Här hittar du helt enkelt de grafer som vi själva älskar och tycker fler förtjänar att se.

Alla grafer med etiketten: Morningstar

Du kan även se allt annat innehåll med denna etikett, se här.

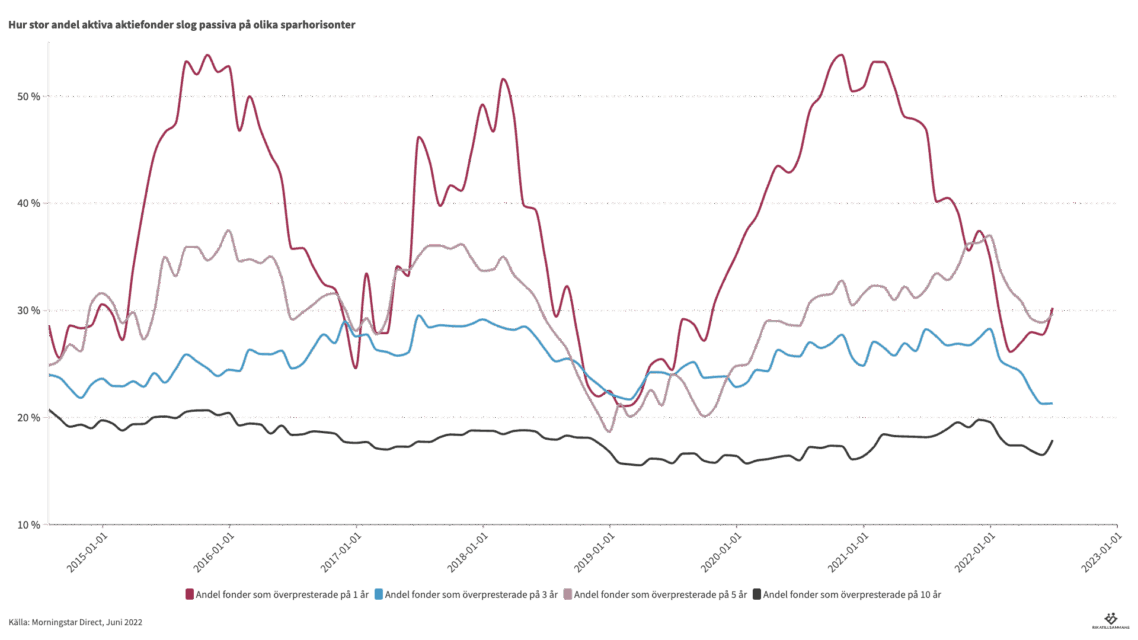

Andelen aktiva fonder som underpresterar är konstant över tid

Ju längre tidsperiod man tittar på desto färre aktiva fonder slår indexfonder. Morningstar-data visar att andelen aktiva fonder som slår index är konstant låg över alla tidshorisonter. Efter 10 år har hela 80% underpresterat - en påminnelse om[..] Läs mer →

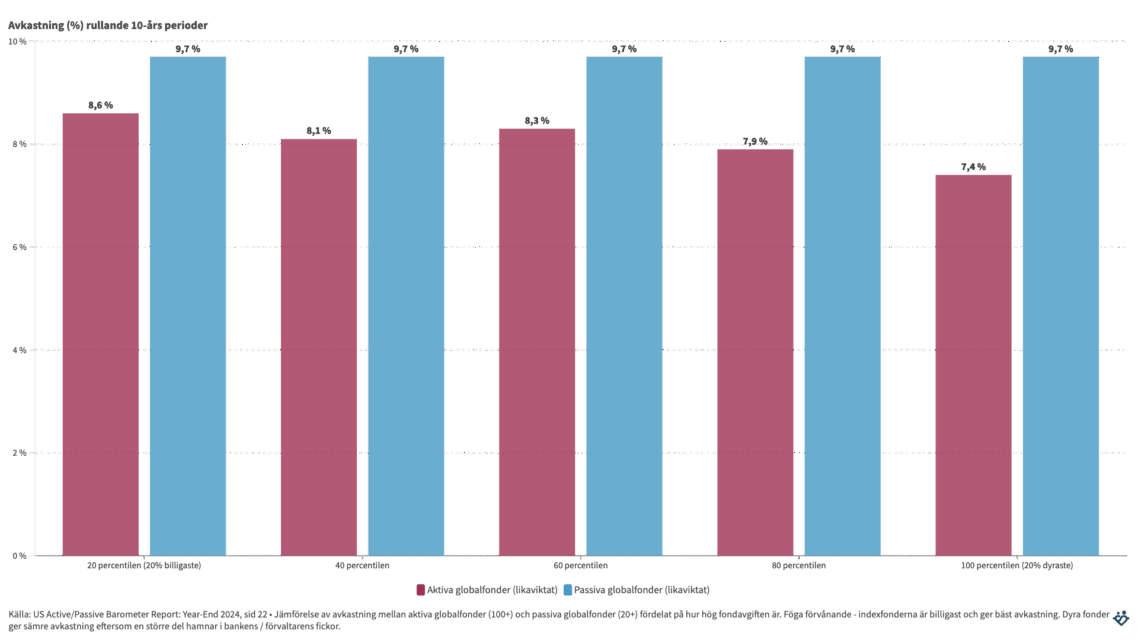

Billiga globalfonder ger bättre avkastning än dyra

Låg avgift är en av de faktorer som har starkast samband med god framtida avkastning. Grafen visar globalfonder och deras avkastning på rullande 10-års perioder i förhållande[..] Läs mer →

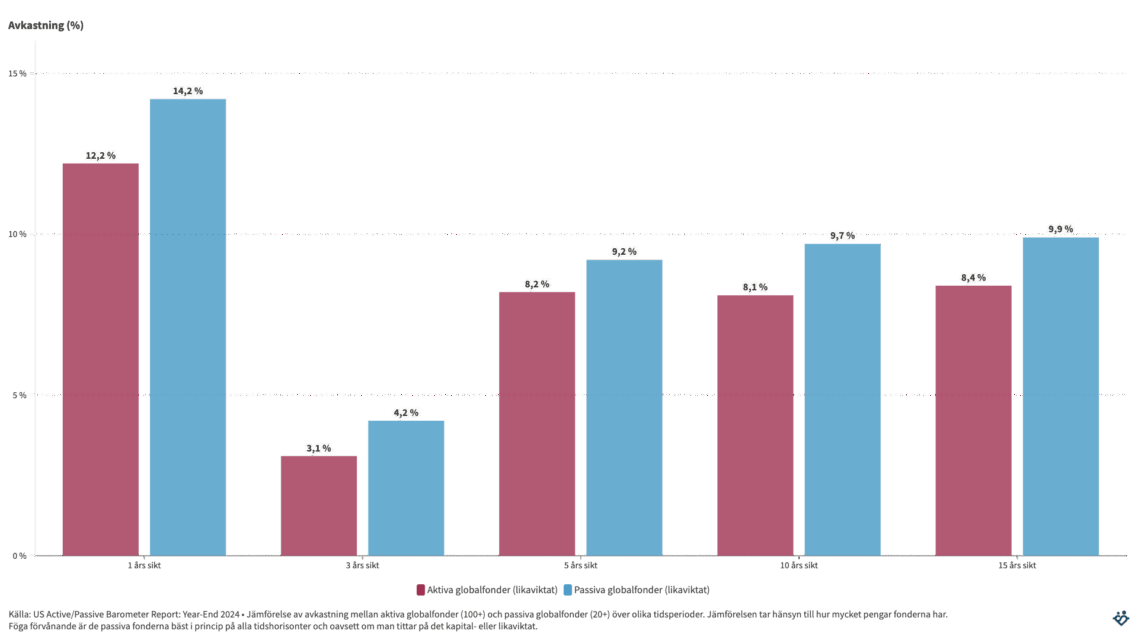

Passiva globalfonder ger bättre avkastning än aktiva globalfonder

En av anledningarna till att misstro finansbranschen och banker. Vad ger bäst avkastning över tid? En aktiv globalfond som banken ofta rekommenderar med en förvaltare som aktivt ska välja ut vinnarna och undvika förlorarna? Eller, det som[..] Läs mer →

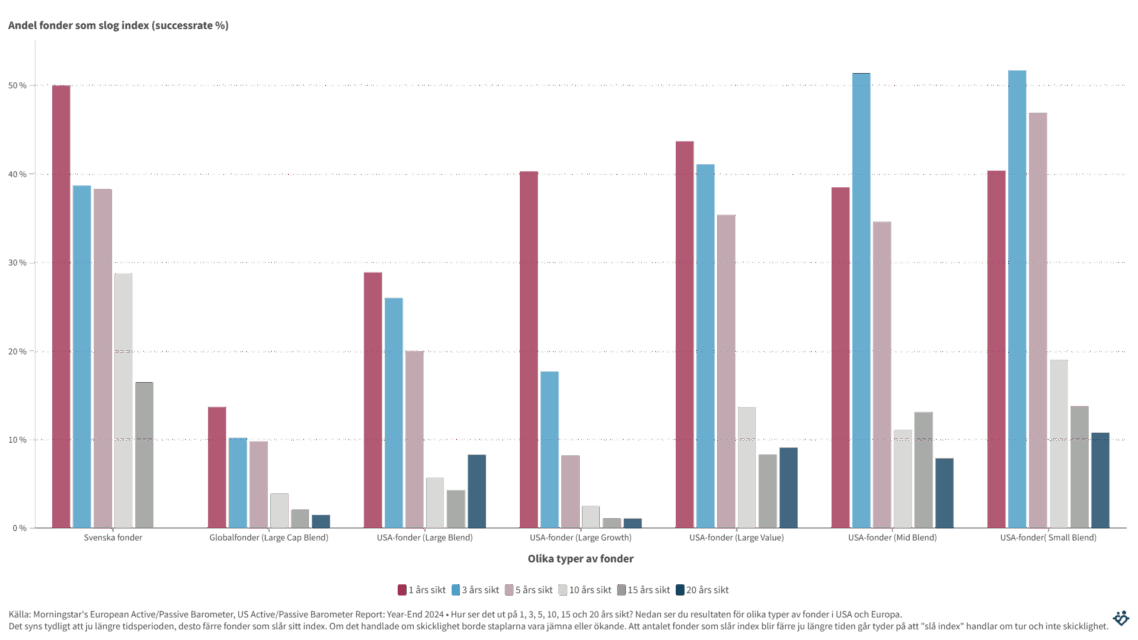

Vill du ha dålig avkastning? Köp en aktiv fond...

Andelen aktiva fonder som slår index minskar ju längre sparhorisonten är. Några av mina absoluita favoritgrafer som illustrerar att: 1) de flesta professionella förvaltare på banker slår inte index över tid. 2) Ju längre tid det går, desto sämre[..] Läs mer →

Bästa citaten från våra grafer

Här hittar du slumpmässiga citat från de olika graferna. Välj gärna ett för att läsa vidare.

"Det faktum att vinnare kan tjäna mer än förlorare kan förlora är en av många anledningar till att jag är så optimistisk kring att investera på börsen"

"90% börsfall kräver 900% uppgång för att komma tillbaka"

"Vid 50% nedgång krävs 100% uppgång - en fördubbling för återhämtning"

"3 av 4 som gör egna fondval i premiepensionen misslyckas med att få ett bättre resultat än förvalet AP7 SÅFA."

"Regelbundet sparande gör börsfall till köptillfällen"

"Desto mer koncentrerad en portfölj är med ett fåtal enskilda aktier, desto större är sannolikheten att den inte innehåller vinnarna och därmed kommer underprestera mot index."

Håll koll på de senaste graferna

– direkt i din mejl!

Våra grafer hjälper dig att förstå ekonomiska principer och samband på ett enkelt sätt. Prenumerera gratis och få graferna direkt till din inkorg varje vecka!

- Notis till din mejl när vi lägger upp en ny graf

- Kostnadsfritt, du kan sluta när du vill

- Ungefär en gång i veckan

Om inte formuläret ovan visas, klicka här!