Ekonomisk frihet och FIRE

För dig som längtar efter valfrihet och att inte behöva jobba för pengar

Många i communityn drömmer om ekonomisk frihet. Det är en frihet och möjlighet att få välja själv, att kunna bestämma över sin egen tid. Att kunna bestämma var man vill vara, när man vill vara det, med vem man vill vara det och på vilket sätt. Men samtidigt är det klurigt, för det är både en känsla och ett ekonomiskt belopp.

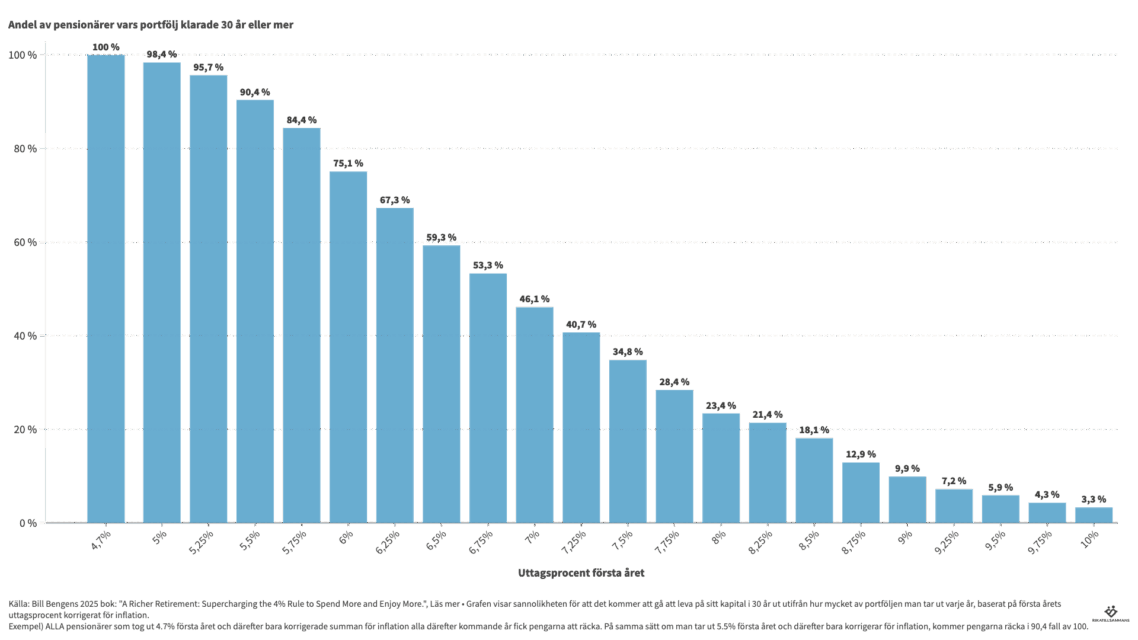

Man kan göra ekonomisk frihet väldigt enkelt. Det är tillfället när dina passiva inkomster – t.ex. avkastning, utdelning, pension etc – är större än dina totala utgifter för samma period. Kompletterar man det med insikter från studier, som t.ex. att 4% är ett rimligt uttag från en portfölj kan man konstatera att det ekonomiska målkapitalet – dvs beloppet för att nå FIRE (=Financial Independence Retire Early) är 25 gånger ens årsutgifter. Prova själv med vår ekonomisk frihet kalkylator här.

Det vill säga strategin för många är enkel; om man bara sparar ihop 25 gånger ens årsutgifter, då kan man sedan gå in till chefen och ge hen fingret. Den här enkelheten har gett upphov till en hel FIRE-rörelse runt om i världen. Genom att dra ner på utgifter, ha en hög sparkvot, gärna i kombination med en hög lön blir det för många realistiskt att gå i ”pension” tidigare än 68 års ålder.

Sparar man 50% av sin lön, då går det att göra FIRE på under 20 år. Det kan låta mycket, men säg att man kommer på FIRE vid 30 års ålder, då kan man vara klar vid 50. Det gjorde Jesper i communityn. Det är fortfarande nästan 20 år innan riktåldern för pension. Coolt, eller hur?

Men! Samtidigt som ovan är inspirerande, en dröm för många och absolut ett mål man kan ha, är jag tyvärr många gånger skeptisk till själva RE-biten, något som är ganska kontroversiellt i communityn. Jag tycker att alla ska sikta på ekonomisk frihet, det har jag gjort i över 20 år, men däremot upplever jag ”sluta jobba” många gånger handlar om fel lösning på fel problem. Det finns ofta betydligt bättre lösningar, som dessutom ligger mycket närmare i tid. Den mest triviala är – tänk om det bara är fel jobb du är på?

Utifrån upplevelser både i mitt eget liv, samtal med många människor på nivå 4+ i Rikedomstrappan (där det ofta är valfritt att jobba) och en del FIRE-människor tänker jag:

- Om FIRE är ett inspirerande mål för dig, kör på för guds skull!

- Men, unna dig ett utforskande coach/mentorssamtal med mig eller någon annan för att identifiera vad den underliggande drivkraften egentligen är. Är du på väg till något eller från något? Varför har du en önskan om FIRE egentligen? Vad är det osnygga och inte tillrättalagda svaret?

- Unna dig också samtal med oss i communityn (där det finns flera FI-människor) och se om det egentligen inte finns genvägar att snabbare nå det du egentligen är ute efter. Väldigt ofta upplever jag att man gör fel saker på rätt sätt, lite enligt principen du kan inte kompensera fel riktning med högre fart. Många springer med hög fart och lever ett ganska orikt liv för att leva ett rikt liv sen, men det där sen händer aldrig på det sätt man tror.

- Kom ihåg att många som t.ex. går i pension, gör en exit med sitt företag, får ett stort arv eller en stor summa pengar – ofta tappar den mening, det sammanhang och den struktur som ett jobb faktiskt ger. Det är superviktigt att det ersätts, för pengar är bara en förstärkare. Därav mitt tjat om t.ex. Livsplan.

Min upplevelse är att det är väldigt få som slutar jobba när de har möjlighet. Det är faktiskt väldigt ovanligt. De flesta fortsätter, men med det stora skiftet att man jobbar för att man vill, inte för att man måste. Skiftet är absolut inget att förringa, jag själv skulle aldrig byta bort det, men jag inser också att jag personligen skulle kunna njutit mycket mer på resan. Något som många FIRE-personer återkommer till efteråt.

Så min uppmaning är; häng med oss i communityn, vi har många FIRE-trådar och diskussioner, ställ frågor, inspireras, ta hjälp men glöm inte bort att ha roligt, njuta lite längs vägen och vara nyfiken på vad det handlar om egentligen.

Lycka till med din resa!

Jan, Caroline och communityn

Innehållsförteckning

- Sammanfattning, guldkorn och citat

- Att bygga vattenledningar istället för att springa med hinkar

- Variant 1. Lean-FIRE

- Jimmys bästa tips

- Jespers Lean FIRE

- Variant 2. Fat FIRE

- Variant 3-5. Coast, Flamingo och Barista FIRE

- Fru Efficent Badass drog pluggen! | Flamingo FIRE

- FIRE innebär inte att man blir en soffpotatis

- Är det omoraliskt att inte arbeta?

- Bostaden i en FIRE-kalkyl | Del 1

- Bostaden i en FIRE-kalkyl | Del 2

- Hur få man med en ointresserad partner?

- One more year syndrome

- Prova/prao mer: ta tjänstledigt eller periodisk fire

- Bengens 4%-regel för uttag: andelen av din portfölj du kan ta ut utan den minskar över tid

- Bengens: Varför just 50-75% aktier?

- Fördjupning inom uttagsstrategier

- Identitetsfrågan: Vem är jag som FIRE?

- Mental förberedelse är minst lika viktig som ekonomisk

- Räcker det inte med FI? (Ekonomisk frihet)

- Nästa steg

- Fyra praktiska tips

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 15 dagar sedan (2025-10-16) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.